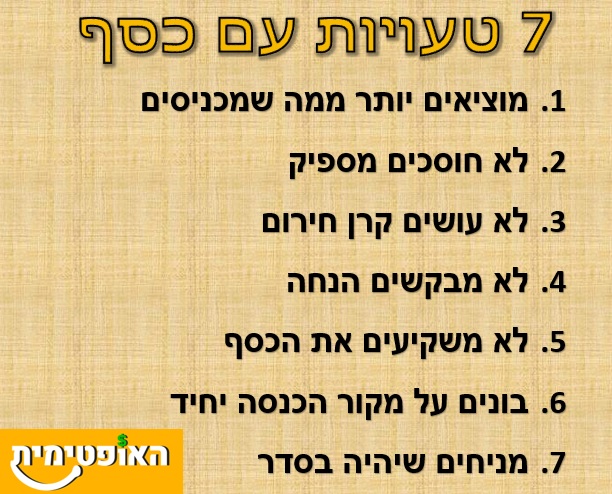

כשזה נוגע לכסף שלנו, כולנו עושים טעויות. סך הכל זה די הגיוני. בשום שלב אף אחד לא לימד אותנו מה לעשות עם כסף, איך להתנהל כלכלית ומה צריך לעשות עם כסף. הבעיה היא שלטעויות הללו יש מחיר גבוה מאוד שאותו נשלם רק בעתיד. כדי להימנע מטעויות אלו הכנתי לכם רשימה של 7 טעויות נפוצות שעושים עם הכסף.

טעות מספר 1 עם הכסף – מוציאים יותר ממה שמכנסים

הטעות הזאת היא הטעות הכי גדולה שאפשר לעשות עם הכסף. גם אם אתם מרוויחים עשרות ומאות אלפי ₪ בחודש, זה לא יעזור לכם אם אתם מוציאים יותר כסף ממה שאתם מכניסים. המפתח לעושר הוא בהפרש בין הוצאות להכנסות ולא בגודל ההכנסות בלבד. אם קיבלתם העלאה של עוד 2,000 ₪ בחודש וכתוצאה מכך העליתם את רמת החיים וההוצאות ב-2,500 ₪ בחודש המצב הכלכלי שלכם יהיה יותר גרוע ולא יותר טוב.

הבעיה העיקרית היא הלחץ החברתי המטורף שיש בתרבות שלנו להוציא כסף. פעם אנשים ידעו לפי כמות הכבשים והאדמה שיש לאנשים מהו העושר והנכסים של השכנים שלהם. היום אנחנו רואים מבחוץ רק את הצד של ההוצאות אך לא את הצד של ההכנסות. יכול להיות שאנחנו רואים אנשים שמוציאים וקונים שטויות, טסים כל סופ"ש לחו"ל ואוכלים במסעדות פאר. האם זה אומר שהם עשירים? לא בהכרח. יכול להיות שהם מממנים את כל זה מהלוואות על גבי הלוואות

וחיים בפחד מתמיד משיחת טלפון מהבנק.

תתמקדו בליצור לעצמכם נכסים ולא התחייבויות. תדאגו לחסוך ולהגדיל כמה שיותר את ההפרש בין ההוצאות להכנסות לטובה והעושר שלכם רק יגדל ויתעצם. לעולם אל תוציאו כסף יותר ממה שיש לכם ואל תתפתו לקחת הלוואות קלות בזול כדי לממן דברים שאתם לא יכולים להרשות לעצמכם.

טעות עם כסף מספר 2 – לא חוסכים מספיק

הטעות הראשונה היא לא לשים מספיק כסף בצד. הבעיה היא שרוב האנשים חוסכים את מה שנשאר אחרי הבזבוזים. העיקרון צריך להיות הפוך, לבזבז את מה שנשאר אחרי שחוסכים.

העיקרון הזה נובע מתוך הרצון לשלם לעצמכם קודם. עליכם קודם כל לדאוג לעצמכם ולעתיד שלכם ורק אחר כך לחובות שלכם. השתמשו באוטומציה כדי להקל עליכם וברגע שנכנס כסף אוטומטית הגדירו סכום שילך לחיסכון ולא תראו אותו בכלל. ברגע שתתרגלו לחיות בלי הסכום הזה מראש יהיה קל לכם יותר לחסוך אותו.

מעבר לכך, עשו עם עצמכם הסכם עתידי לגבי העלאות שכר וסכומים חד פעמים שיכנסו אליכם. למשל 50% מכל תוספת שכר וסכום חד פעמי הולכים לטובת העתיד וחסכונות. נניח שקיבלתם החזר מס של כמה אלפי שקלים או בונוס בעבודה. הגדירו ש-50% ממנו הולך להנאה ובילויים והשאר הולך לחיסכון והשקעה בעתיד שלכם.

במצב כזה, בחיים לא יחסר לכם כסף. כי מלכתחילה התרגלתם לחיות על פחות והפכתם את החיסכון להרגל.

טעות מספר 3 עם כסף – לא עושים קרן חירום

יש אמרה משעשעת אך נכונה שטוענת שזה מאוד יקר להיות עני. יש היגיון רב באמרה הזו. אם למשל נהרסו לכם הנעליים ואתם צריכים לקנות נעליים חדשות. יש לכם שתי אפשרויות:

- לקנות נעליים זולות אך לא עמידות בטווח הארוך

- לקנות נעליים יקרות אך שישארו איתכם למשך שנים

מי שאין לו כסף בצד, ייאלץ לקנות את הנעליים הזולות בלית ברירה. הבעיה היא שאז כל שנה בערך הוא יהיה צריך לקנות את הנעליים הללו שוב. בטווח הארוך הוא יוציא יותר על נעליים מאשר מי שקנה את הנעליים היקרות והעמידות מראש.

הבעיה היא כשאין כסף לקנות דברים שחייבים באופן מיידי. באופן זה נוצר כדור שלג של חובות והלוואות ואז אי אפשר לצאת מזה. לכן כדי להימנע מהטעות הזו יש להגדיר מראש קרן חירום.

קרן חירום

הינו סכום כספי נזיל שנועד להיות לנו שם למקרי חירום ולהציל אותנו במצבים קשים (אבטלה, מחלה, תביעות ושאר מזיקין). הסכום לא צריך להיות כזה שצובר ריבית אלא נזיל וזמין לעת צרה.

כמה צריך להיות בקרן חירום? המומחים לכלכלת משפחה אומרים בין 3-6 חודשים של הוצאות מחיה. אני אישית טוענת שזה צריך להיות סכום שיעזור לכם לישון טוב בלילה וייתן לכם תחושת ביטחון כלכלי. במצב שבו הוצאה פתאומית של 8,000 ₪ היא יותר מדי עבור 70% מהישראלים, קרן חירום זה בהחלט חובה לכל אזרח.

טעות עם כסף מספר 4 – לא מבקשים הנחה

הנחה כבר ביקשתם? תמיד מפתיע אותי מחדש לגלות כמה כסף אפשר לחסוך רק מבקשה כל כך פשוטה. אם כבר החלטתם שיש הוצאה שאתם הולכים להוציא השאלה הפשוטה הזאת יכולה להוזיל לכם עלויות ולגרום לכם לשלם פחות. במקרה הכי גרוע יגידו לכם לא ותוציאו את הסכום שתכננתם להוציא ולא פחות.

להתמקח על עלויות זה אחד הדרכים הכי קלות ומהירות להוזיל עלויות. אל תגבילו את יכולת המיקוח שלכם לקניות בלבד. להתמקח על עלויות זה חשוב עם כל המוסדות הבאים:

- בנקים – בניגוד למה שאתם חושבים, בנקים זה כמו בסטה בשוק רק עם חליפות. על הכל ניתן להתמקח

- ספקי שירות – תמיד אפשר להגיד שהמתחרה הציע לכם זול יותר ויורידו לכם עלויות

- הוצאות תקשורת – כנ"ל, להגיד שקיבלתם מחיר זול יותר ואתם שוקלים לעבור למתחרים

- ביטוחים – עלויות הביטוח גם לא קבועות משמיים וגם שם כדאי להוזיל עלויות בלי לפגוע בכיסוי הביטוחי

- בתי השקעות – כל מה שנוגע לחסכונות ולהשקעות שלכם ניתן להוריד בשיחת טלפון אסרטיבית אחת

- פנסיה – יש היום המון דרכים לחסוך בעלויות לפנסיה כמו פנסית ברירת מחדל והוזלת דמי ניהול. האם דאגתם לקבל הנחה?

אם תהפכו את בקשת ההנחה וההתמקחות על מחירים להרגל, תוכלו לחסוך לא מעט כסף במשך הזמן. בסופו של דבר, עדיף שהכסף יישאר אצלכם בכיס מאשר אצל חברות הענק.

טיפ קטן, פעמים רבות בתי עסק יהיה מוכנים לעשות הנחה עבור תשלום במזומן. אם יש לכם יכולת להוציא מזומן ולשלם את מלוא הסכום בבת אחת (וכדאי שזה יהיה המצב) תוכלו להוזיל את העלות. רק צריך לבקש.

טעות מספר 5 עם כסף – לא משקיעים את הכסף

האינפלציה היא הרוצח השקט של הכסף שלנו. מי שמשאיר את כל החסכונות שלו לטווח הארוך בפיקדון בנקאי בו הכסף צובר ריבית אפסית מפסיד עקב האינפלציה. תנסו להיזכר רגע כמה עלתה נסיעה באוטובוס לפני 10 שנים? או הוצאה חודשית בסופר? ומה לגבי שכירות? הכל התייקר מלפני 10 שנים נכון?

עם הזמן המחירים עולים. זאת לא טעות זאת מדיניות. מדיניות של בנק ישראל שאחראי על יציבות המחירים במדינה ומגדיר כמדיניות עלייה ביוקר המחיר של 1%-3% בשנה. כלומר כל סכום שיושב בבנק ומקבל ריבית אפסית מפסיד כסף עם הזמן.

מנגד ריבית דריבית היא הפלא השמיני בתבל. השקעה לטווח ארוך בה הכסף שהרווחנו מושקע אף הוא ומרוויח לנו גם כסף היא המפתח שלנו לצבירת הון ונכסים. במקום להפסיד כסף במקום בטוח כמו הבנק, עדיף להשקיע את הכסף ולהרוויח ריבית דריבית. כמובן שבהשקעות יש גם סיכוי להפסיד אבל מה שאתם חייבים להבין היא שבחסכונות בטוחים בבנק אתם מראש מפסידים עקב האינפלציה.

טעות מספר 6 עם הכסף – בונים על מקור הכנסה אחד

יכול להיות שיש לכם את העבודה הכי טובה בעולם. יכול להיות שהבוס שלכם מדהים ואתם מבסוטים להגיע למשרד כל יום. אם זה המצב אז אשריכם אבל זה עדיין לא אומר שאתם מסודרים כלכלית. במידה ויהיו פיטורים במקום שאתם עובדים, לכם חלילה יקרה משהו ולא תוכלו לעבוד באותו הקצב או כל צרה אחרת אתם בבעיה.

נכון, אפשר למצוא עבודה אחרת ואולי היא תהיה יותר טובה. הבעיה היא שאי אפשר לעשות זאת לנצח. בגילאים מתקדמים נהיה קשה יותר ויותר למצוא עבודה. יש אפליה מאוד ידועה לגבי גיל. אמנם גיל הפרישה לנשים היום הוא 62 ולגברים 67 אבל בהצלחה למי שבן 60 ומחפש עבודה. זה לא פשוט כלל.

דאגו לייצר נכסים והשקעות שיעבדו בשבילכם ויכניסו לכם הכנסה נוספת. אם אתם חוסכים את הכסף בשוטף, יש לכם קרן חירום ולמדתם להשקיע לא צריכה להיות לכם בעיה לייצר מקורות הכנסה נוספים. זה יכול להיות משרה אחרת, בלוג שמניב רווחים, ספר שנמכר, הכנסות שוטפות מהשקעות או כל דרך אחרת שאתם מכירים לייצר עוד הכנסה. העיקר שתיפטרו מהתלות העצומה הזו בתלוש משכורת בודד.

טעות מספר 7 עם הכסף – מניחים שיהיה בסדר

אנחנו נמצאים במציאות כלכלית קשה היום. אנשים לא יכולים לבנות על הפנסיה שלהם , מקומות העבודה אינם יציבים יותר ואפילו חברה גדולה כמו טבע עושה פיטורים המוניים. במציאות של היום מסוכן יותר לא להשקיע ולחשוב שפשוט יהיה בסדר. ילדים סומכים על ההורים שלהם שיעזרו להם להתמודד כלכלית וההורים סומכים על אותם הילדים שלא גומרים היום את החודש שידאגו להם בגיל מבוגר. במצב כזה, אין לנו את הלוקסוס להתעלם מהמכתבים מהבנק והפנסיה ולהאמין שיהיה בסדר.

אז הרשו לי להיות לא אופטימית לרגע ולהגיד שלא, לא הולך להיות בסדר. אם לא תדאגו ולא תמנעו מכל שאר הטעויות הרשומות כאן אז מצבכם הכלכלי לא יהיה טוב. נכון, אפשר לבנות על ירושה גדולה או על זכייה בלוטו עוד שאר חלומות. אנשים בישראל נמצאים בסכנה כלכלית מאוד גבוהה. אלא אם כן התמזל מזלכם להיוולד להורים הנכונים שכבר סידרו כלכלית את הנכדים, כנראה שלא הולך להיות בסדר.

דאגו לחסוך, להשקיע, לייצר קרן חירום ומספר מקורות הכנסה ולדאוג לעצמכם לביטחון כלכלי. זה התפקיד שלכם, ולא של המדינה (לא שאפשר בכלל להסתמך על הקרקס הזה שנקרא ממשלת ישראל). דאגו לעצמכם והקדימו תרופה למכה. למדו לחסוך, למדו להשקיע ולהרוויח כסף ואז באמת שיהיה אפילו יותר מבסדר 🙂

לסיכום 7 הטעויות שאנשים עושים עם כסף

דאגו להימנע מהטעויות הללו כדי לשפר את מצבכם הכלכלי לאין שיעור וגם אתם תוכלו לצפות לביטחון כלכלי.

את קורס ההשקעה הראשונה שלי כבר הכרתם?

קורס ההשקעה הראשונה שלי הוא התשובה לטעות הנפוצה ביותר עם הכסף, לא להתחיל להשקיע בכלל. השקעתי זמן רב כדי להכין קורס שיעזור לאנשים להתגבר על הפחדים ולהתחיל להשקיע. הקורס מספק את כל הידע הבסיסי הנחוץ להשקעות, היכרות והבנה של מכשירי ההשקעה השונים וכל מה שצריך כדי להתחיל להשקיע. הקורס אף עוזר לך לבנות תכנית השקעות אישית כדי להגיע להישגים כלכליים ולגרום לכסף שלך לעבוד בשבילך!

פרטים על קורס ההשקעה הראשונה לי כאן.

25% הנחה לגולשי האתר בעזרת קוד קופון website

שוב פוסט מעשיר .

אשמח לשמוע לדעתך איפה כדאי להשאיר את הכסף לקרן חירום?

האם תוכנית חיסכון עם יציאה חודשית בבנק הוא פתרון טוב?

תודה מני

כסף לקרן חירום עדיף שיהיה נזיל יותר, כלומר לא יציאה חודשית אלא יומית או שבועית. כי מדובר על סכומים שלרוב יהיה צריך באופן מיידי. יש פחות לחשוב על תשואה במקרה זה אלא יותר על נזילות גבוהה.

עד עכשיו השארתי את הכסף חירום שלי בעובר ושב בבנק איגוד משום ששם הוא צבר 3% ריבית על הפלוס. אבל עברו 3 שנים וכרגע מתוך הרגל הסכום שהגדרתי עדיין יושב בעובר ושב למרות שהוא כבר לא צובר ריבית.

תודה אופטימית

דרך הייטקזון קיבלתי את ההצעה של בנק איגוד. אך לא כזה מתחשק לי לעבור בנק בגלל זה. בבנק הנוכחי גם יש לי פטור מעמלות פעילויות בחשבון.

משהו נחמד שיש באפליקציה של בנק פועלים זה לחסוך גם שקלים בודדים עד מאות שקלים בכמה שניות. ככה נצבר בצד אחר כמה זמן תוכנית חסכון עם כמה אלפי שקלים שיכול להיות זמין במקרה חרום

לא חייבים לעבור לבנק אחר

דווקא דרך הייטק זון יש הטבה יותר טובה בבנק הבינלאומי

דרך איגוד הם נותנים מקסימום 900 שקל אם עומדים בתנאים שלהם. בבינלאומי רק כשמצטרפים מקבלים 1600 שקל

אם נוח לך בבנק שלך ויש לך תנאים טובים אז פשוט תעשה חיסכון נזיל וזהו