ריבית דריבית, המושג הזה חוזר על עצמו לא מעט פעמים בבלוג הזה. ההבנה של הקונספט הזה היא מה שגרמה לי לרצות להיות אופטימית ולחסוך מהסיבה הפשוטה שאני הרבה יותר מעדיפה לתת לכסף שלי לעבוד בשבילי במקום שאני אעבוד בשבילו.

מה זה ריבית דריבית?

הרעיון הוא מאוד פשוט, לאורך זמן, הריבית מצטברת וצוברת ריבית אף היא, כך כמו יין טוב, ריבית דריבית רק משביחה עם השנים. הבעיה היא שהקונספט לא מוכר מספיק לרוב האנשים. הוא נחשב לסוד שמור של הכלכלנים, או מתמטיקאים, או כל אנשי הפיננסים האלה שבדיוק בא לי לקחת איזה תנומה קלה ברגע שהם מתחילים לדבר. אז זהו שחשוב מאוד מאוד מאוד (הדגשתי את זה מספיק?) שתבינו מה זו ריבית דריבית ומה ההשפעה שלה על חייכם כי היא עצומה!

לא מאמינים לי? תשאלו אפילו את אלברט איינשטיין. לטענתו ריבית דריבית היא הכוח העוצמתי ביותר ביקום! מי שמבין אותה מרוויח בגדול ומי שלא, משלם אותה למי שכן! אז עכשיו ששכנעתי אתכם שריבית דריבית זה הקסם הגדול ביקום והדרך הטובה ביותר להתעשר, לחסוך לדירה או סתם להגדיל רווחים על כל השקעה לטווח ארוך הגיע הזמן להוכחה כלכלית.

איך עובדת ריבית דריבית?

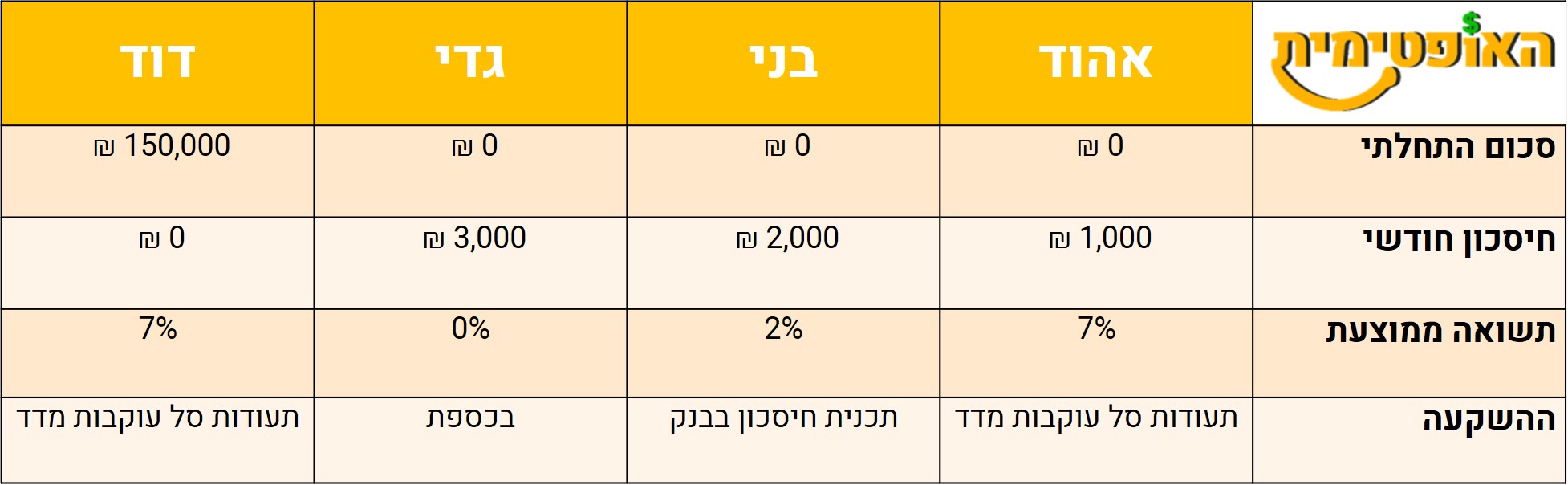

כדי להדגים לכם את הכוח במספרים, נראה לכם 4 מקרים של אנשים שהבינו את הצורך בחיסכון, אבל לא בהכרח את נושא הריבית דריבית. ונראה אם תוכלו להגיד מראש למי בסוף יהיה הכי הרבה כסף בחשבון.

- אהוד מרוויח משכורת נמוכה בתפקידו כשרת בית ספר יסודי. הוא יודע שלחסוך זה חשוב ומישהו פעם הסביר לו מה זה ריבית דריבית. בגלל שהוא לא מבין בשוק ההון יותר מדי, הוא החליט להשקיע 1,000 ₪ כל חודש בתעודות סל עוקבות מדד. לאחר 30 שנה, הוא הרוויח בממוצע תשואה של כ-7% בשנה.

- בני הוא אינסטלטור, הוא מרוויח קצת יותר מאהוד ולכן יכול להרשות לעצמו לשים בצד 2,000 ₪ כל חודש. בני מפחד משוק ההון ולא מבין ולא רוצה להבין בתחום ובכלל הכי בטוח לשמור את הכסף בבנק לא? הוא החליט לשים את הכסף שלו בצד כל חודש בתוכנית חיסכון של הבנק ששילמה לו לא פחות מ-2% לשנה (וכן יאמר לזכותו של בני שהוא השיג ריבית מעולה יחסית לתוכנית חיסכון בבנק).

- גדי הוא מהנדס תוכנה מצליח, הוא יכול להרשות לעצמו חיסכון של 3,000 ₪ בחודש. אבל גדי מאוד מפחד, קרובי משפחה שלו איבדו את כל ההון שלהם במשבר הכלכלי שהיה בארה"ב ב-2008. גדי לא סומך על הבנקים והחליט להחביא את הכסף שלו בכספת מבוטחת מתחת לבלטות ובכך אמנם קיבל תחושת ביטחון גבוהה יותר אך הרוויח 0% ריבית על כספו.

- דוד הוא מוזיקאי שבכלל לא טרח בחייו לחסוך. כל חודש דוד הוציא את כל משכורתו על הוצאות מחיה, בילויים ופינוקים, הוא לא נכנס למינוס אבל גם לא שם שום סכום בצד. סבו המודאג של דוד ראה זאת והחליט לשים לו 150,000 ₪ בתעודות סל עוקבות מדד והגביל את צוואתו שדוד יוכל להשתמש בכסף רק כעבור 30 שנה. בינתיים, כספו של סבא של דוד צבר גם הוא 7% בשנה.

מבלבל קצת לא? בואו נרכז את הנתונים בטבלה יותר ברורה:

קצת יותר מסודר ? אחלה. עכשיו, כשיש לכם את כל הנתונים מול העיניים, אחרי 30 שנה מי נראה לכם שיש לו בחשבון (או בכספת מתחת לבלטות) הכי הרבה כסף?

תחשבו על זה רגע, גדי חסך הכי הרבה כסף, זאת לעומת דוד ששם בצד שישית מהסכום שגדי חסך. מצד שני, אהוד ובני חסכו גם לא מעט כסף לאורך שנים והרוויחו גם ריבית דריבית. אז…… כן אני יודעת שאתם במתח ותכלס, רוב הסיכויים שאם לא הכרתם את נושא הריבית דריבית לפני כן טעיתם בתשובה. אז יאללה מוכנים לתוצאות??

הכוח העצום של ריבית דריבית

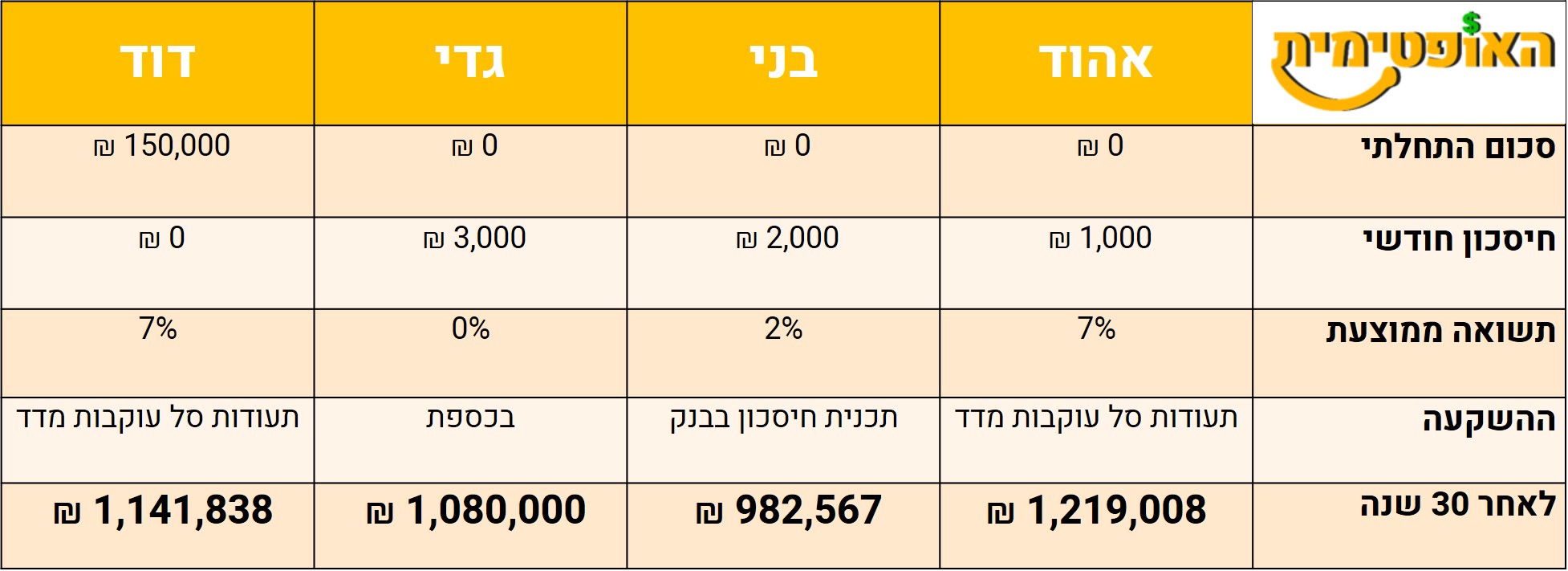

כעבור 30 שנה……

במקום הראשון בתחרות ריבית דריבית: אהוד עם 1,169,499 ₪ !!!!!

אהוד עמל כל חייו בתור שרת בית ספר אבל זכר לחסוך ולהשקיע נכון וזה השתלם לו בגדול! אחרי 30 שנה של ריבית דריבית אהוד אמנם שם 360,000 ₪ חיסכון מכסף שהרוויח בעמל רב אבל בסוף הוא צבר ריביות על גבי ריביות בסכום מצטבר של מעל 800,000 ₪! תחשבו על זה, על כל שקל שאהוד שם הוא קיבל בערך 2.25 שקל, הכסף שלו יותר מהכפיל את עצמו בגלל שהוא השקיע חכם והתמיד לאורך זמן. תגידו את האמת, זה לא גורם לכם לרצות להתחיל להשקיע עכשיו?

במקום השני בתחרות ריבית דריבית : דוד עם 1,141,838 ₪!!!!

הוא לא עשה כלום, לא חסך בכלל, השקיע הכי פחות כסף בסך הכל, אך שם את הסכום ההתחלתי הגבוה ביותר, וכך במשך 30 שנה אותם 150,000 ₪ שסבא של דוד נתן לו צברו ריבית על גבי ריבית ותפחו להיות הון רציני! דוד הרוויח כמעט מיליון שקלים מריביות מצטברות! כשחושבים על זה, דוד הוא המנצח הגדול בתחרות הזאת, על כל שקל שסבא שלו השקיע, דוד קיבל 6.61 שקל! כלומר, יותר מפי 6 ההשקעה המקורית בלי לעשות כלום! החיים פשוט לא הוגנים אה?

במקום השלישי בתחרות ריבית דריבית : גדי עם 1,080,000 ₪ !

גדי היה פחדן, וכך בניגוד לחבריו הוא לא הרוויח שקל בריביות מצטברות. כל הכסף שיש לו בצד זה בדיוק מה שהוא חסך, לא פחות ולא יותר (אלא אם כן נעלמו להם כמה שטרות בין הבלטות). הסכום שדוד חסך ושם בצד היה הכי גבוה ללא ספק אך הסכומים שחבריו הרוויחו במשך השנים היה גבוה בהרבה.

במקום האחרון בתחרות ריבית דריבית : בני עם 982,567 ₪

בניגוד לחבריו, בני אפילו לא הצליח לגרד את המיליון! בני רצה ללכת על בטוח והתעצל במשך 30 שנה ללמוד קצת יותר על שוק ההון והעדיף לסמוך על הנדיבות של הבנק. בני הרוויח מעל ל-260,000 ₪ שזה סכום לא רע בכלל והוא אפילו התקרב בסך הכל שהצטבר לגדי שהשקיע יותר כסף ממנו במצטבר אבל בסופו של דבר הוא הרוויח רק 36 אגורות על כל שקל שהוא שם והוא יכל להשקיע כמה אלפי שקלים בקורס על לימוד שוק ההון וכמה עשרות שעות במשך 30 שנים בשביל להרוויח משמעותית יותר כסף.

סיכום תוצאות תחרות ריבית דריבית

להלן התוצאות של תחרות ריבית דריבית מסודרות בטבלה. ניתן לראות כאן בקלות את ההשפעה שיש לזמן על צבירת ההון ואת אפקט ריבית דריבית בפעולה. מי שמשקיע לזמן רב יותר, ירוויח יותר כסף.

לא מאמינים לי? תנסו לבדוק אותי במחשבון תשואה כאן.

* לצורך פישוט התהליך, לא נלקחו בחישוב עמלות ומיסי רווחי הון וגם לא חושב ערך האינפלציה.

מה אפשר ללמוד מריבית דריבית?

יש כמה דברים שניתן ללמוד מהדוגמא הזאת:

זה לא משנה כמה אתה מרוויח, אלא כמה מתוך זה אתה יכול לחסוך – גם אם נראה לכם שהסכום שאתם יכולים לשים בצד כל חודש לא משמעותי ולכן אין טעם לחסוך, תראו שבסופו של דבר אהוד ששם רק 1,000 ₪ בחודש הרוויח יותר מגדי ששם בצד 3,000 ₪ בחודש ומדוד שהיה לו סכום השקעה גדול יותר מלכתחילה.

יותר חשוב מכמה אתה יכול לחסוך זה מה התשואה שאתה משיג – לא צריך להתפשר על הריביות המגוחכות שהבנק מואיל בטובו לתת. התשואה של 7% אחוז היא לא המצאה, זו אכן התשואה הממוצעת של השוק ב-15 שנה האחרונות. אל תתפשרו על תשואה לטובת תחושת ביטחון כוזבת, בהשקעות לטווח ארוך מותר ואף רצוי להסתכן יותר ובכך להרוויח יותר לאורך זמן.

יותר חשוב מהתשואה שאתה משיג זה הזמן שבו החיסכון קיים – ככל שתתחילו להשקיע יותר מוקדם ולשים כסף בצד כך הסכום שיהיה לכם בסוף יהיה משמעותית גדול יותר. שימו לב שבשנים הראשונות נראה שדוד מוביל בסכום שלו (כי הוא השקיע התחלתית הכי הרבה) אך בסופו של דבר אהוד השיג סכום גדול יותר.

הכי חשוב, להיות בצד הנכון של הריבית דריבית – עכשיו שאתם רואים שאפשר לשים כסף בצד ולתת לו לתפוח ולצבור הון עצום במשך שנים, ושנייה לפני שאתם מתכננים מה תעשו עם המיליון שלכם עוד 30 שנה תחשבו על הצד השני. תחשבו על כל העמלות שאתם משלמים בפנסיה, (פתאום 1.5% נשמע המון לא?), תחשבו על עמלות הניהול של קרנות הנאמנות, תחשבו על העמלות שגובים מכם בבנק ותבינו כמה הבדל אחוזים בודדים יכולים לעשות…..

בקיצור, מה שחשוב להבין כאן זה שאתם רוצים להיות בצד הנכון של ריבית דריבית וליהנות מהתשואות המדהימות שתוכלו לקבל. תנו לזמן לעשות את השלו ואתם, בינתיים, תמשיכו להשקיע.

את קורס ההשקעה הראשונה שלי כבר הכרתם?

קורס ההשקעה הראשונה שלי ילמד אתכם עוד מונחים מופלאים לגבי הכסף שלכם שיעזרו לכם להשקיע ולהרוויח. השקעתי זמן רב כדי להכין קורס שיעזור לאנשים להתגבר על הפחדים ולהתחיל להשקיע. הקורס מספק את כל הידע הבסיסי הנחוץ להשקעות, היכרות והבנה של מכשירי ההשקעה השונים וכל מה שצריך כדי להתחיל להשקיע. הקורס אף עוזר לך לבנות תכנית השקעות אישית כדי להגיע להישגים כלכליים ולגרום לכסף שלך לעבוד בשבילך!

פרטים על קורס ההשקעה הראשונה שלי כאן.

25% הנחה לגולשי האתר בעזרת קוד קופון website

שאלה בסיסית:

אני מבין איך באה לידי ביטוי ריבית דריבית אם עבור קרן של 100 שקל לדוגמא אקבל תשואה של 10 אחוז (כלומר, 110) ואז אקח את כל הסכום (110) ואשקיע חזרה כקרן עם תשואה של 10 אחוז (121).

אבל בשוק ההון באמצעות תעודת סל (כפי שציינת בדוגמא) – אני רוכש יחידות של תעודת סל ב-100 שקל ואחרי שנה אני מקבל תשואה של 10 אחוז (110). כדי שהאפקט של ריבית דריבית יופיע גם כאן עלי למכור את תעודת הסל (ולשלם מס רווח הון של 15-25 אחוז) ולקנות עם הכסף הנזיל שוב פעם את תעודת הסל ואם אקבל 10 תשואה בסוף השנה השניה אזי יהיה פה אפקט ריבית דריבית (אמנם מוחלש כי כדי לבצע השקעה חוזרת שילמתי רווחי הון וכך הקרן המוגדלת מסוף השנה הראשונה קטנה). לעומת זאת, אם אם אני משאיר את תעודת הסל שתפעל ברצף (!) במשך שנתיים אני מרוויח תשואה מצטברת של 20 אחוז על הקרן המקורית (!) , כלומר 100 שקל ל-120 שקל וזה ריבית בקו ישר ולא ריבית דריבית….

יוני יש לך בהחלט היגיון בריא 🙂

רק ששכחת דבר אחד שנקרא דיבידנדים. רוב תעודות הסל מחלקות דיבידנדים עקב העובדה שהם מחזיקות בניירות ערך (מניות / אג"ח) אשר מחלקות דיבידנדים.

יש שתי סוגי קופות מחלקת וצוברת.

קופה מחלקת תחלק לך את הדיבידנדים ואז תוכל להשקיע אותם מחדש ולקנות בהם עוד מתעודת הסל וכך לקבל ריבית דריבית.

קופת צוברת תצבור את הדיבידנד ותשקיע אותו מחדש עבורך ותחסוך לך אירוע מס עבור הדיבידנד.

כך מרוויחים גם ריבית דריבית עבור תעודות סל

תודה.

ואו, איזו תגובה מהירה…

לפי דבריך, האם צבירת הדיבידנד מגולמת בשינוי שער יחידת תעודת הסל?

כלומר, הגדלת שווי היחידה שתגרור ריבית דריבית מתבצעת "מאחורי הקלעים" אבל אני רואה רק עליה קווית של שער היחידה?

אנסה להסביר את השאלה בדוגמא:

נניח שקניתי יחידת תעודת סל ב-100 שקל ושוויה עלה ל-105. בנוסף, היה אמור להיות מחולק דיבידנד של 5 שקלים נוספים אבל מנהל התעודה החליט לצבור את 5 השקלים הללו ובעצם שוויה עלה ל-110. מבחינתי, אני רואה שינוי מ-100 ל-110 בלבד אבל מבחינת המנהל , שווי הקרן אחרי השקעת הדיבידנד עלה ולכן התשואה הבאה שאקבל תהיה תשואה על גבי תשואה קודמת.

היי יוני

אם אני מבינה נכון ככה אכן זה עובד אך עדיף שתברר זאת מול יועץ השקעות מוסמך.

לגבי ריבית דריבית. קודם כל תודה על האינפורמציה…

אני מסוג התפרנים, אין לי סכום גדול להשקיע אבל בהחלט הייתי רוצה לראות את עצמי חוסכת 20-30 שנה ברצף מהמעט שאין לי.

השאלה איפה ניתן למצוא כאלה ריביות על סכומים כל כך נמוכים? ואם אי אפשר למצוא מה את מציעה? איך להניע את המהלך של חסכון רווחי לטווח ארוך? תודה

היי תמימה 🙂

אני מציעה להתחיל קודם לשים בצד. גם אם זה צובר מעט ריבית דריבית נכון להיום. תתחילי להגדיר את ההרגל הזה של לחסוך כסף.

בינתיים , תתחילי ללמוד יותר ויותר על עולם ההשקעות. שוק המניות זה מקום מצויין להשקיע בו ל-20-30 שנה. אפשר לעשות הוראת קבע לקרן השתלמות, קופת גמל להשקעה וכדומה במסלולים מנייתיים לטווח ארוך.

כמובן שחשוב לפני שאת מתחילה להשקיע לוודא שיש לך גם קרן חירום. תנצלי את הזמן שלוקח לך לחסוך את הכסף כדי ללמוד ולהכיר את הנושא.

פינגבאק: איך לעשות כסף בגיל צעיר? 10 הדברים על כסף שהלוואי והייתי יודעת אחרי הצבא - האופטימית

פינגבאק: 6 המלצות נפוצות של יועצים פיננסיים ופנסיוניים שלא כדאי לכם ליישם - האופטימית

פינגבאק: הסתפקות במועט - למה בהשקעות כדאי להסתפק בממוצע - האופטימית

פינגבאק: כמה אתם שווים? חישוב שווי נקי - האופטימית

פינגבאק: קופת גמל להשקעה השוואה - איך לא לבחור קופת גמל להשקעה - האופטימית

פינגבאק: איפה היאכטות של הלקוחות? | האופטימית הדרך לחופש כלכלי

פינגבאק: תגידו לא לעמלות! - האופטימית

פינגבאק: איך לשלם פחות מס בהשקעות - האופטימית

פינגבאק: השוק גבוה מדי! אני מפחד להשקיע!

פינגבאק: מסחר יומי - הדרך הבטוחה להפסיד את הכסף שלכם - האופטימית

פינגבאק: מה זה קרן השתלמות? ולמה היא כל כך משתלמת? - האופטימית

פינגבאק: איזה כיף! כסף עושה כסף! - האופטימית

פינגבאק: 5 הרגלים יקרים - איך חוסכים כסף על ידי שינוי הרגלים - האופטימית

פינגבאק: קופת גמל להשקעה - המוצר שעבר מתחת לרדאר | האופטימית

פינגבאק: פרישה מוקדמת - כך יצאתי לחופשי! - האופטימית