טיפים לעצמאיים לחסוך כסף בסוף שנה בעסק

היי עצמאיות ועצמאים סוף שנה הגיע ויודעים מה זה אומר? שחשוב לעשות סדר בעסק ולוודא שאנחנו משלמים כמה שפחות מיסים!אז מה בדיוק צריך לעשות? בדיקת מע”משימו

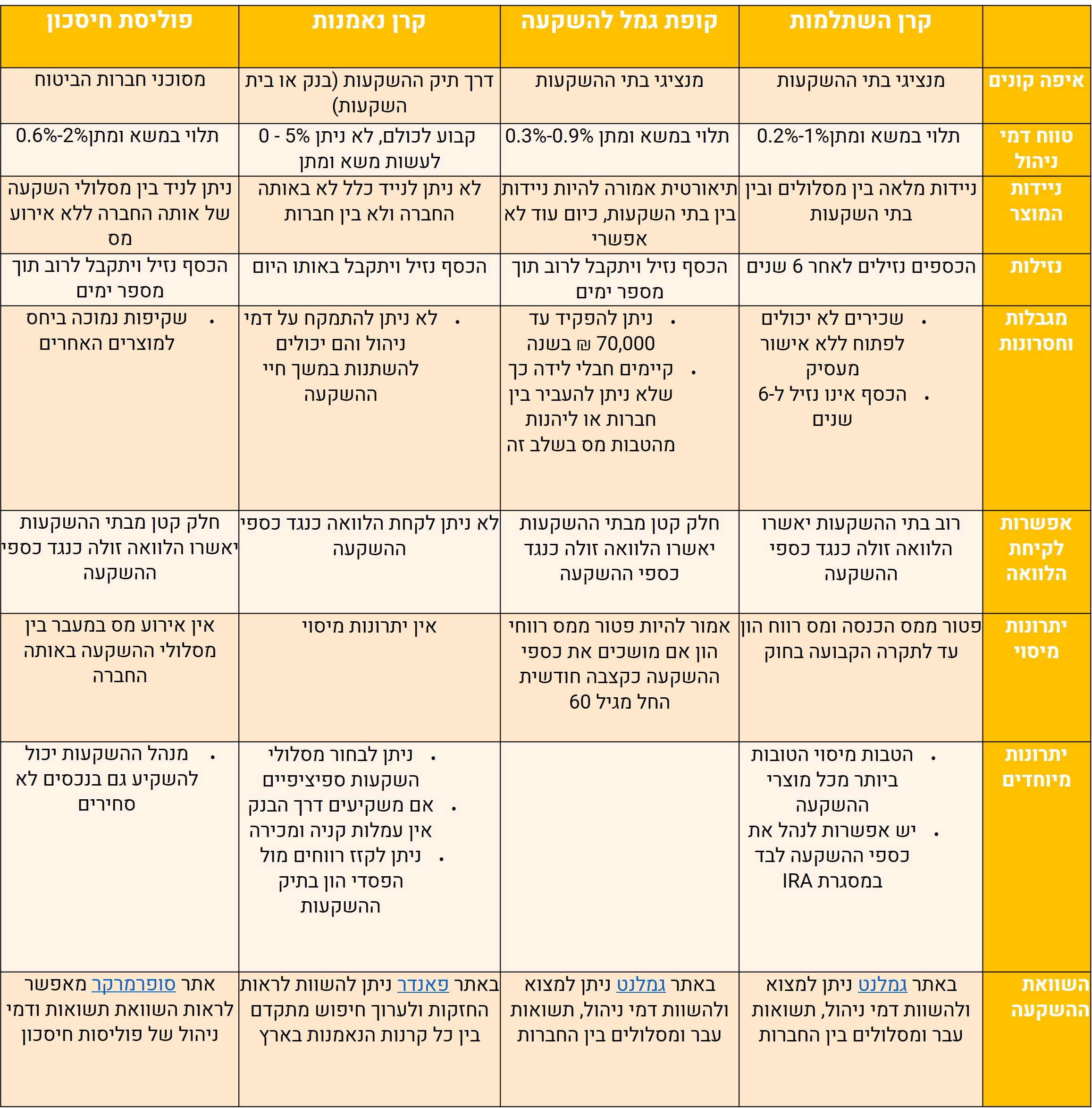

בפוסט הזה אני רוצה לעשות סדר במגוון סוגי השקעות קטנות למתחילים בשוק ההון שקיימות כיום. בעיקרון יש כל מיני סוגי השקעות שונים בשוק ההון כיום ולא תמיד ברורים ההבדלים ו/או המגבלות שלהם. אז ריכזתי כאן בטבלה את כל המאפיינים העיקריים של 4 סוגי ההשקעות בשוק ההון הנפוצות ביותר.

ברחבי הרשת לפעמים זורקים כל כך הרבה מושגים לאוויר, שלמתחילים לא כל כך ברור מה עדיף. ישנם מגוון סוגים של השקעות וזה יכול להיות די מבלבל להבין מה ההבדל ביניהן. בפוסט הזה אתמקד ב-4 סוגי ההשקעות המנוהלות בשוק ההון : קרן השתלמות, קופת גמל להשקעה, קרן נאמנות ופוליסת חיסכון. לכל אחת מהאפשרויות הללו מאפיינים קצת שונים שהופכים אותה לכדאית יותר או פחות תלוי במצבכם.

כבר כתבתי על קרן השתלמות בעבר ועל למה היא כל כך משתלמת. מבין כל סוגי ההשקעות הקטנות למתחילים שיש זו ההשקעה הטובה ביותר בעיקר בעקבות הטבות המס הייחודית שיש בה לעומת המוצרים האחרים. הבעיה העיקרית של קרן ההשתלמות היא שמי שאינו עצמאי, לא יכול על דעת עצמו לפתוח קרן השתלמות. שכירים במשק תלויים באישור המעסיק לפתיחת קרן השתלמות ולכן זאת אמנם האפשרות המשתלמת ביותר אך לא תמיד הזמינה ביותר.

קופת גמל להשקעה, הינה מוצר השקעות יחסית חדש שנוסד ב-2016 ונועד לתמרץ את הציבור לחסוך יותר באופן כללי ולחסוך יותר לפנסיה בפרט. מכיוון שהמוצר חדש, יש לקופת גמל להשקעה מספר מגבלות שגם עליהן כתבתי בעבר. בהנחה שהמגבלות ייפתרו מוצר ההשקעה הזה יכול להיות סביר ואפיק משתלם לריפוד והגדלת הפנסיה.

בניגוד להשקעות האחרות למתחילים שציינתי כאן, קרן נאמנות עובדת קצת שונה. הסולידית כתבה פירוט מעולה כאן, אך אני אסתפק בלומר שקרן נאמנות היא סחירה בעצמה בשוק ההון. כלומר אפשר לבקש מיועצת ההשקעות שלכם לרכוש קרנות נאמנות לתוך תיק ההשקעות. היתרון בקרנות נאמנות הוא הספיציפיות של ההשקעה. בהשקעות האחרות יש לרוב באיזור ה-4-7 מסלול השקעה אפשריים לבחור מהם (אג”ח, כללי, מניות וכדומה). בקרנות נאמנות יש כמות עצומה של מסלולי השקעה שונים.

יש כיום 1,524 קרנות נאמנות בשוק הישראלי שמתמחות במגוון רב של תחומים. נניח ואתם רוצים חשיפה גדולה יותר למניות הודו, או סין או לתחום ספיציפי כמו ביוטכנולוגיה או קנאביס אבל לא רוצים לבחור ולנהל את ההשקעה בעצמכם. כל שעליכם לעשות זה לבחור קרן נאמנות שמשקיעה בתחום הזה ותהיו חשופים אליו.

* לצורך העניין, קרנות סל וקרנות מחקות הן תת סוג של קרן נאמנות שעוקבות אחרי מדד. לכן, הן לא קיבלו קטגוריה משלהן אלא נכללות תחת קרנות נאמנות.

למען האמת, מכל ההשקעות הקטנות למתחילים השם של ההשקעה הזו מרתיח אותי ולדעתי אף גובל בהטעיה. כשאומרים קופה או קרן די ברור לרוב האנשים שמדובר במוצר השקעה. כשאומרים פוליסה או חיסכון מצד שני, רוב האנשים מניחים שמדובר במשהו סולידי כמו חיסכון בבנק או השקעה מבוטחת. אך כאן מדובר בהשקעה לכל דבר ומהבחינה הזו של סיכון אין שום הבדל בין השקעה זו לבין כל ההשקעות האחרות שסקרנו.

ההבדל העיקרי של פוליסות החיסכון הוא שבניגוד לשאר ההשקעות פוליסות חיסכון אינן מחוייבות להשקיע רק בשוק ההון ויכולות להשקיע גם בהשקעות לא סחירות (כגון נדל”ן, קרנות לא סחירות וכל מה שלא בשוק ההון). ולכן יכולות לאזן את התנודתיות של ההשקעה על ידי שימוש בנכסים לא סחירים. החיסרון המרכזי הוא שקיפות נמוכה ביחס להשקעות האחרות. בעוד בהשקעות האחרות ניתן לקבל דיווח על כל מוצר והשקעה אשר מושקעים בהם, בפוליסת חיסכון המידע הזה קצת יותר מעורפל.

אמנם הפוסט הזה מתמקד בהבדלים בין סוגי ההשקעות השונים אך חשוב להבין שיש גם לא מעט נקודות דמיון.

כולן בשוק ההון – כל ההשקעות הללו משקיעות בבורסה. למעט פוליסת חיסכון שבחלק מהמסלולים סכום חלקי מוקצה לנכסים לא סחירים.

כולן מנוהלות על ידי מנהלי השקעות – בכל ההשקעות הללו, ישנם מנהלים השקעות שמחליטים באיזה ניירות ערך בדיוק יש להשקיע את הכספים. לכן ההשקעות הללו מתאימות למתחילים ולאנשים שאינם רוצים לנהל את תיק ההשקעות שלהם בעצמם. הניהול הזה כמובן אינו בהתנדבות ולכן בכל ההשקעות הללו נגבים דמי ניהול כאחוזים מההשקעה.

אפשרות בחירת מסלולים – בכל ההשקעות הללו ניתן לבחור את מסלול ההשקעה ולהחליט אם אנחנו רוצים להיות סולידיים או נועזים. כך שאמנם מנהלי ההשקעה מחליטים היכן להשקיע את הכסף, אך הם מחליטים איפה להשקיע לפני מדיניות מוגדרת מראש.

ניתן לעשות הוראת קבע – בכל אחת מההשקעות הללו ניתן לעשות הוראת קבע חודשית ובכך לבצע אוטומציה לתהליך ההשקעה שלנו. הכספים שלנו יושקעו באופן אוטומטי במסלול ההשקעה שבחרנו מראש ללא שום התערבות מצידנו. בכל האפשרויות הללו ניתן לבצע הוראת קבע על סכומים נמוכים אפילו של כמה מאות שקלים בחודש.

מגוון ההשקעות שציינתי עד כה כולל דמיון רב אך גם לא מעט הבדלים. להלן ההבדלים העיקריים בין כל סוגי ההשקעות בשוק ההון שכדאי לכם להכיר.

אם בא לכם להכיר יותר טוב את שוק ההון ולהשקיע בו לבד ולא באופן מנוהל זה הקורס בשבילכם! הקורס מתמקד בלהסביר את מושגי הבסיס שחייבים לדעת בצורה הכי ברורה שיש ובללמד שתי אסטרטגיות השקעה: השקעות במדדים ובמניות ערך. בקורס הצעד הראשון למיליון – איך להרוויח בשוק ההון אני מלמדת את בסיס של השוק ההון עם חלקים פרקטים וצ’ק ליסטים שממש מלמדים אתכם איך להשקיע. הקורס קליל ובעל ערך שיעזור לכם להתחיל לבנות את תיק ההשקעות שלכם ולהשקיע בעצמכם! 25% הנחה לקוראי האתר באמצעות קוד קופון website

אולי יעניין אותך גם

היי עצמאיות ועצמאים סוף שנה הגיע ויודעים מה זה אומר? שחשוב לעשות סדר בעסק ולוודא שאנחנו משלמים כמה שפחות מיסים!אז מה בדיוק צריך לעשות? בדיקת מע”משימו

ה-4% שיוציאו אתכם לעצמאות כלכלית בגיל 30 – או שלא? יצא לכם לשמוע על חוק המשיכה של ה-4%? בקבוצות הפיננסיות יש הרבה שיח על החוק הזה ככלל

הרבה מדברים על השקעה במדדים בשוק ההון כדרך הכי טובה להשקיע. והאמת? יש דברים בגו. מה זה אומר השקעה במדדיםהרעיון מאוד פשוט, במקום לבחור מניות באופן