שוק ההון לא מומלץ להשקעות לטווח קצר. כל מי שהתייעץ איתי אי פעם לגבי שוק ההון בטח זוכר שאמרתי שבטווח הקצר אין מה לחפש בבורסה. אני לא מאמינה בהשקעות לטווח קצר ובטח לא במסחר יומי (זה כבר נושא לפוסט אחר). העניין הוא שבגלל הריבית האפסית היום בבנק, יש מעט מאוד אפשרויות השקעה לטווח קצר. לכן, אני רוצה להביא לכם אפשרות השקעה קצת שונה בשם הלוואות עמית לעמית.

מי שהכיר לי את ההשקעה הזאת והדרך החכמה יותר להשקיע הוא דייב (זוכרים מהפוסט על כסף בדרכים יצירתיות?). לפני כן הגישה שלי הייתה די שלילית לגבי הלוואות עמית לעמית. עם זאת, דייב כהרגלו מיישם שיטת השקעה קצת והצליח לגרום לי להתנסות ולבחון את ההשקעה לעומק.

אז מה זה הלוואות עמית לעמית

הלוואות עמית לעמית, הלוואות חברתיות, הלוואות P2P, או הלוואות המונים הן בעצם ההזדמנות שלנו להיות הבנק. כלומר, לקחת כסף שיש לנו ולהלוות אותו לאחרים תמורת ריבית. כלומר, אנשים פרטיים יוכלו להלוות לאנשים פרטיים אחרים. למלווים זה נותן ריבית גבוהה יותר מהפקדונות בבנק וללווים ריבית נמוכה יותר מהלוואות אחרות שיקבלו. כך שבתיאוריה זה אמור להשתלם לכל הצדדים.

תפקיד חברות הלוואות עמית לעמית

יש כיום בארץ מספר חברות שמתפקדות כחברת הלוואות עמית לעמית. הפלטפורמות של הלוואות עמית לעמית, מאפשרות לקשר בין לווים למלווים. תפקידן הוא לבדוק את הלווים ואת יכולתם להחזיר את החוב. החברות בודקות את היסטוריית האשראי של המבקש (ככל הניתן), משכורת, השכלה וכדומה כדי להחליט על הריבית המתאימה להלוואה שלו. במידה ולווה לא עומד בהחזרים, תפקיד החברה הוא למצות איתו תהליכים משפטיים ולפעול לגביית החוב.

כאשר הבקשה להלוואה מאושרת, ההלוואה עולה לאתר ומוצעת למלווים אפשריים. המלווים יכולים לראות פרטים על ההלוואה כמו מטרת ההלוואה, משך ההלוואה והריבית. מכאן המלווה יכול לבחור כמה מתוך ההלוואה הם רוצים לממן. כמובן אחד הרעיונות המרכזיים בפלטפורמות הללו הינן שהן מאפשרות פיזור יחסית רחב בין מספר רב של הלוואות.

השיטה של דייב להלוואות עמית לעמית

* עד עכשיו דיברתי על הלוואות באופן כללי, מעכשיו והלאה אני מדברת על ההתנסות שלי בלבד בחברת Blender והדברים לא בהכרח נכונים עבור חברות אחרות.

דייב היה מהראשונים שהשקיעו בבלנדר אי שם בשנת 2014. הוא הראה לי את התשואות שהוא עשה לאורך השנים ואכן התלהבתי והחלטתי לנסות בעצמי. כמו לכל דבר אחר, לדייב יש שיטה משלו למקסם את הרווח. כדי להסביר לכם את השיטה של דייב חשוב שתבינו את התהליך של ההשקעה בבלנדר.

תהליך ההשקעה:

- מעבירים כסף לבלנדר – מינימום 5,000 ₪ התחלתי

- כשהכסף מגיע יש שתי אפשרויות:

- להשקיע אותו באמצעות מנגנון אוטומטי לפי רמות סיכון

- להשקיע באופן ידני ולבחור את ההלוואות אחת אחת.

- בחירת ההשקעה והסכום להשקעה

השיטה של דייב היא לבחור באופן ידני הלוואות תמיד בצורה הזו:

- ההלוואה לטווח זמן הארוך ביותר

- ההלוואה בריבית הגבוהה ביותר

- ההלוואה בעלת קרן הביטחון הנמוכה ביותר

למה? בגלל קרן הביטחון.

מהי קרן ביטחון?

היא ערבות הדדית של כל הלווים והמלווים. בעצם, כל הלוואה שלוקחים ונותנים בפלטפורמה מפרישה אחוז מסויים לטובת קרן הביטחון. במקרה שלווה לא עומד בהחזרים, המלווה שנתן את ההלוואה יקבל את ההחזרים (ללא הריבית) מקרן הביטחון. מה שזה אומר מבחינתנו כמשקיעים היא שהקרן שלנו היא יחסית בטוחה. כלומר גם אם הלווה לא מחזיר את ההלוואה, יש סיכוי טוב שאת הקרן, כלומר הסכום שהלווינו אנחנו נראה חזרה.

* קרן ביטחון קיימת גם בעוד פלטפורמות חוץ מבלנדר – אבל לא בדקתי איך זה עובד שם לעומק.

למה לטווח זמן הארוך ביותר?

מה שדייב שם לב הוא שקרן הביטחון נגבית פעם אחת כאחוז בעוד הריבית שאנחנו מקבלים על ההלוואה היא שנתית.

כלומר בואו נניח שהשקענו 100 ₪ , בריבית של 10% ל-5 שנים (60 חודשים) וקרן ביטחון של 2%

אז בעצם הסכומים יצאו כאלו:

- 2 ₪ ילכו לקרן ביטחון – זה יוצא 0.4% קרן ביטחון לשנה

- 98 ₪ יינתנו כהלוואה

- ריבית של 10% לשנה כלומר – 9.8 ₪ כל שנה

- סה"כ החזר ריבית (לפני מיסים) צפוי להיות

עכשיו נניח שאנחנו לוקחים את אותה ההלוואה רק שהטווח הלוואה הוא 12 חודשים ולא 60 חודשים. בהנחה שאנחנו מעוניינים להמשיך להשקיע במשך 5 שנים, אנחנו נשלם הרבה יותר לקרן ביטחון.

נניח שבמשך 5 שנים אנחנו נלווה 100 ₪ מחדש ונשלם שוב קרן ביטחון של 2%.

בסופו של דבר נשלם 10 ₪ לקרן ביטחון (2 ₪ לקרן ביטחון עבור כל הלוואה מחדש).

אז אם בשני המקרים השקענו 100 שקל ל-5 שנים, יצא שבהלוואה לטווח ארוך שילמתי 2 ₪ לקרן ביטחון בעוד בהלוואה לטווח של שנה שילמתי סה"כ 10 ₪ לקרן ביטחון.

למה לריבית (והסיכון) הגבוה ביותר?

הגישה של דייב אומרת שבכל מקרה יש קרן ביטחון בכל מצב. גם אם ניקח ריבית של 4% או ריבית של 10% עדיין יש לי קרן ביטחון כך שהסיכון הוא כבר מאוד דומה. כלומר, אם הקרן מובטחת הסיכון הוא לא גדול יותר. גם בריבית נמוכה וגם בריבית גבוהה אני יכולה להפסיד רק את התשואה שלי, לא את הסכום המקורי שהשקעתי. לכן מכיוון שהסיכון מבחינתי זהה, עדיף ללכת על תשואה גבוהה ולהרוויח יותר.

למה קרן הביטחון הנמוכה ביותר?

זה כבר מובן מאליו. ככל שקרן הביטחון נמוכה יותר אנחנו פשוט משלמים פחות. זה גם לרוב אומר שהסיכון של ההלוואה נמוך יותר. כמו בכל השקעה אחרת, אנחנו רוצים לצמצם עלויות וסיכון ולהגדיל את התשואה.

מה היתרונות בהלוואות עמית לעמית?

קרן ביטחון

היתרון הכי גדול בעיניי של הלוואות עמית לעמית הוא קרן הביטחון. בכל זאת מדובר כאן על השקעה שבה הקרן שלנו יחסית בטוחה. במקרה הכי גרוע, נאבד את השני ה-2% ששילמנו לקרן ביטחון. בשוק ההון, אם השקעתי לרוב אני יכולה לאבד את כל הכסף בלי בטוחה כלשהי.

תשואות גבוהות

יחסית להבטחה של קרן הביטחון, התשואות הן גבוהות מאוד. בשיטה של דייב אפשר להגיע ל-7%-8% ריבית לשנה שזה ממש לא רע בהתחשב באפשרויות שיש היום לטווח קצר.

מיסוי

המיסוי ברוב חברות הלוואות עמית לעמית הוא 15% נומינלי (בלי להתחשב באינפלציה) בניגוד ל-25% מס רווחי הון ריאלי (מתחשב באינפלציה) שיש בהשקעות אחרות כמו שוק ההון. בהתחשב בעובדה שמדובר על השקעות לטווחים קצרים יותר, המיסוי של 15% לרוב יצא לנו זול יותר.

יכולת יציאה מההשקעה

אמנם ההלוואות הן ברובן לשנה ומעלה, אך אם רוצים בחלק מהמקומות (גם בבלנדר) אפשרות למכור את ההלוואות במעין שוק יד שנייה. שימו לב שהמכירה של ההלוואות היא בעלות נוספת ולא ניתן למכור הלוואות שיש בהן פיגורים או בעיות בהחזרים (וגם למה שמישהו יקנה אותן?). משהו שחשוב לשים לב הוא שהאתר לא מבטיח נזילות ואין התחייבות למתי תוכלו לקבל את הכסף חזרה במידה ובחרתם לצאת לפני סוף ההלוואה. יכולים לתת הערכה, אבל בסוף, את הכסף אתם אמורים לקבל בחזרה בשלמותו כשתיגמר ההלוואה לא לפני אז אל תיכנסו בבקשה להשקעה כזו במחשבה שהיא נזילה, לרוב זה לא ממש הסיפור.

סיכונים בהלוואות עמית לעמית

אל תתנו לתשואות הגבוהות ולקרן הביטחון לעבוד עליכם. למרות היתרונות שמניתי למעלה, יש כאן סיכונים לא קטנים. לא חשבתם שתקבלו תשואות גבוהות בלי שום סיכון נכון?

אי החזרה של לווה

הסיכון הכי ברור מאליו הוא שהלווה לא יעמוד בהחזרים. במקרה הזה (שוב, זה רלוונטי לבלנדר, לא בדקתי את כל החברות האחרות) קרן הביטחון תתחיל לפעול. אבל, קרן הביטחון מתחילה לפעול רק אחרי 4 חודשים של אי תשלום. במקרה של פיגור בהלוואות בלנדר דואגת להשיג את הכסף חזרה בדרכים משפטיות. בינתיים אתם מקבלים חזרה את הכסף מקרן הביטחון ללא ריבית.

סיכון של מיתון גדול במשק

זה לא סוד שהישראלים הם שקועים עמוק לצוואר בהלוואות שונות ומשונות. מיתון וחוסר יכולת של החזר הלוואות הוא סיכון מאוד אמיתי במשק הישראלי. במידה ויש מיתון, הרבה מאוד אנשים לא יוכלו לעמוד בהחזרי הלוואות שלהם. במידה וזה קורה, קרן הביטחון לא תספיק לכולם.

קרן הביטחון בנויה לעמוד בכך שרוב הלווים עומדים בתשלומים וחלק קטן לא. אם הרבה מאוד אנשים בבת אחת לא מחזירים הלוואות, לא יהיה מספיק כסף בקרן הביטחון לכולם. במקרה הזה כל אחד יקבל חלק יחסי כלשהו בהתאם לכמות הכסף שיש בקרן הביטחון. קרן הביטחון היא לא ערבות מלאה אם יש כסף יתנו לכם, אם לא אז לא תקבלו.

הונאה מפלטפורמת ההלוואות עמית לעמית

הסיכון הכי גבוה כאן הוא הסיכון של החברה עצמה. אמנם ברוב החברות הכסף שאתם מעבירים להלוואות יושב בחשבון נאמנות עד שתחליטו להלוות אותו. אבל זה ממש לא אומר שאי אפשר להונות אתכם בדרך. התחום של הלוואות עמית לעמית מאוד פופלארי בחו"ל ושם התגלה שהיו לא מעט רמאויות באחת החברות המובילות בתחום.

בגדול הפיתוי לחברות הוא גדול. הן אלו שבודקות את ההלוואות ומרוויחות מהמכירה שלהן. כך שיש להן אינטרס לאשר כמה שיותר הלוואות. החזירות הזו היא בדיוק מה שהפיל את ארה"ב ב-2008. החברות מפרסמות בגלוי את אחוז ההלוואות המשולמות מתוך סך ההלוואות שניתנות כדי להימנע מכך. אך עדיין, לפעמים הטבע האנושי יכול לגבור ויכולים לפרסם נתונים לא מדויקים לגמרי וכאן הסיכון.

תחום עם רגולציה מועטה

אם תרצו להקים בנק בישראל ולהלוות כסף לאנשים, דרככם לא תהיה בדיוק קלה. תיתקלו בדרישות אינספור, בירוקרטיה ומכשולים אינספור. אם תרצו להקים חברת הלוואות עמית לעמית עדיין תיתקלו בקשיים הללו, אבל משמעותית פחות. הרגולציה הרבה יותר קלה על התחום בעיקר בגלל שזהו תחום חדש ובגלל שהרגולטור זז לאט בעוד עולם הפינטק זז מהר.

למי מתאים להשקיע בהלוואות עמית לעמית?

- מי שרוצה לגוון את תיק ההשקעות – לא ממליצה להתחיל בנתח גדול מדי

- מי שרוצה להתנסות בסכומים קטנים

- מי שרוצה להשקיע בסכומים קטנים לטווח קצר ומודע ומוכן לקחת על עצמו את הסיכונים.

את קורס ההשקעה הראשונה שלי כבר הכרתם?

קורס ההשקעה הראשונה שלי ילמד אתכם על סוגי השקעות רבים נוספים והיתרונות והחסרונות שלהם. השקעתי זמן רב כדי להכין קורס שיעזור לאנשים להתגבר על הפחדים ולהתחיל להשקיע. הקורס מספק את כל הידע הבסיסי הנחוץ להשקעות, היכרות והבנה של מכשירי ההשקעה השונים וכל מה שצריך כדי להתחיל להשקיע. הקורס אף עוזר לך לבנות תכנית השקעות אישית כדי להגיע להישגים כלכליים ולגרום לכסף שלך לעבוד בשבילך!

פרטים על קורס ההשקעה הראשונה לי כאן.

25% הנחה לגולשי האתר בעזרת קוד קופון website

הי. תודה על המאמר. שמעתי בינתיים רק על טריא. אבל אני מניח שהשאלות נוגעות גם לבלנדר וכו..

1. האם גם כאן בדומה לקופת גמל להשקעה ניתן לקבל הלוואה על הסכום שנמצא בחשבון?

2. האם זאת רק הפקדה אחת וחד פעמית או שניתן לבצע הפקדה כל חודש?

3. איך ניתן להחליט איפה לחסוך? טריא? בלנדר? וכו

תודה רבה!

1. אני מניחה שלא ניתן לקבל הלוואה אבל לא בדקתי זאת

2. אפשר הפקדה חד פעמית ואפשר הפקדה חודשית קבועה בהוראת קבע

3. צריך לבדוק את כל התנאים, העלויות והאפשרויות יציאה בכל חברה ולפי זה להחליט כמו כל השקעה אחרת, לבחון את הנושא ולקבל החלטה מושכלת.

מעניין מאוד.

סולידית בפוסט שלה על אותו הנושא יצא ממש נגד

נכון, וכמובן רשמתי גם לא מעט מהדברים שהיא אמרה כסיכונים מאוד אמיתיים שיש בהשקעה הזו. עם זאת, שים לב שהיא רשמה זאת לפני כ-3 שנים והתחום השתנה קצת מאז. מעבר לכך, אני רשמתי כאן על שיטה קצת אחרת למקסם את הרווח מההשקעה הזו ורשמתי מתוך הניסיון האישי שלי אחרי שהשקעתי כמה חודשים ובדקתי את ההחזרים בעצמי.

היא לא לבד – גם אני "לא בעד" (בלשון המעטה) ההלוואות הללו.

יש יותר מדי אנשים שאחרי יותר משנה של ניסיונות יצאו עם הפסדים מהפלטפורמות הללו.

אני מקווה שהאופטימית תהיה היוצאת מהכלל ותצליח לייצר מכך רווחים.

כתבה ממש מסבירה באופן ברור את מטרת ההשקעה, השאלה מה דמי הניהול שהחברה גובה ממני כמשקיע כי צריך לקחת זאת גם בחשבון והאם לצורך הדוגמא אם אני משקיע 5000 או יותר, האם אני יכול לפזר בכמה הלוואות או שיש סכום מינימלי לכל הלוואה?

תודה רבה

הדמי ניהול הם תמיד שאלה חשובה ואחד מהדברים שיש לבדוק לפני שמתחילים להשקיע בכל מקום הלוואת עמית לעמית או השקעה אחרת

המטרה היא לפזר על גבי כמה שיותר הלוואות כדי לפזר סיכונים. אם אני זוכרת נכון ב-Blender אפשר להגיע עד למינימום של 100 ש"ח להלוואה אחת כך שאם אתה מתחיל עם מינימום של 5000, יש לך פיזור מקסימלי של עד 50 הלוואות.

יש מישהו שיכול לספר שקיבל החזר מקרן הביטחון על הלוואה שלא הוחזרה?

אני האמת ראיתי אצל דייב שהיו לו כמה הלוואות שהוא קיבל חזרה מקרן ביטחון כשהלווה עשה בעיות.

וכמה בעיות כאלה היו לך / לדייב?

אצלי עדיין לא נתקלתי במקרה של חוסר תשלום אבל זה יחסית מעט זמן בשביל לדעת באמת.

דייב משקיע כבר 3 שנים אז זה כבר קרה לו מספר פעמים

תודה על המידע 🙂 כמה זמן את כבר שם? קראתי כמה ביקורות לא לבביות בדף פייסבוק שלהם…

מנסיונך עד כה שווה את הסיכון?

היי עינב,

אצלי בינתיים הכל ממשיך די סבבה. השירות טוב והכסף נכנס כל חודש.

הסיכון עדיין לא התממש אבל הוא קיים. הסיכון העיקרי שאני רואה הוא מיתון בארץ. אם יחליטו להעלות את הריבית זה משהו שיש לו סיכוי סביר לקרות. אם יהיה מיתון, הרבה אנשים לא יוכלו להחזיר את הכסף ואז קרן הביטחון גם לא תוכל לעזור לכולם.

זאת לפחות ההנחה שלי ולכן אני מתייחסת להשקעה הזו כהשקעה בסיכון גבוה והחלק שלה בתיק ההשקעות שלי בהתאם.

לא חושבת שצריך לוותר על זה לגמרי, אבל צריך להבין שיש כאן סיכון ממשי.

תודה 🙂 אקח את זה לתשומת ליבי .

ידוע לך אם יש בארץ פלטפורמה להלוואות לעסקים קטנים, סטארטאפים וכד, בפורמט שכזה?

אני חושבת שחברת BTB עושה הלוואות לעסקים קטנים אבל לא ממש מכירה אותם לעומק.

הי אורה,

אני זוכר שבתקופה האחרונה דיברת על חברה נוספת מלבד בלנדר.

חברה שמפזרת את ההשקעה בין הרבה לווים.

יכול להיות שאני טועה, אבל את מכירה חברה כזאת?

היי אלכס

יש הרבה חברות בשוק היום שעושות הלוואות עמית לעמית בנוסף לבלנדר. מעבר לעובדה שבלנדר יודעים לפזר בין הרבה לווים, גם טריה, eloan ועוד כמה גם יודעות לספק את אותו הדבר.

היי אופטימית, מה שלומך? 🙂

לפני בערך חצי שנה קראתי את הפוסט הזה שלך

והחלטתי לנסות את בלנדר בשיטה שפירטת כאן

(בהפקדה מינימלית של 5k כדי לבדוק את השטח…).

עד כה אני יכול לעדכן בכמה דברים:

1. עד עכשיו באמת נראה שהם אחלה, לא היו בעיות והשירות טוב

(למרות שזה לא הרבה זמן כדי באמת לשפוט את איכות ההשקעה לעומק).

2. הם שינו את רוב ההלוואות שלהם לריבית צמודת פריים ולא שקלית קבועה.

זה משפיע לרעה על דמי הניהול שהם גובים (הרבה יותר גבוהים מאשר דמי הניהול

שהם גובים על הלוואות ריבית שקלית משום מה).

3. אין ספק בכלל שהשיטה של דייב מאפשרת "לדפוק את המערכת" :). לדעתי בלי השיטה הנ"ל,

ההשקעה אצלם לא אטרקטיבית כל כך…

4. אני לא בטוח שקיבלתי את ההטבה שהייתי אמור לקבל מההרשמה דרך הלינק שלך,

אבדוק את זה מולם כדי להיות בטוח מה קרה שם… חושש שאולי אני מחשב משהו לא נכון.

בכול מקרה, חשבתי שיהיה טוב לעדכן פה

כדי שאם עוד חבר'ה שוקלים השקעה איתם,

שיהיה להם עוד קצת מידע…

נראה ליש יהיה מעניין לשמוע גם ממך איך הולך לך איתם?

מה מצב ההשקעה שלך, האם הוספת כספים או אולי יצאת לגמרי?

אולי תשקלי לפרסם פוסט המשך מתישהו 🙂

היי אור,

תודה על המשוב שלך. בהחלט מידע חשוב שכדאי לדעת.

גם אצלי כמו אצלך נראה שהכל הולך טוב. כל ההלוואות משולמות ותקינות.

הם אכן עשו כמה שינויים מאז שהכנתי את הפוסט מה שגורם לי לשקול אם אני רוצה להשקיע שם עוד סכומים. אבל בגדול שמתי שם סכומים נמוכים קצת.

ואני בהחלט מסכימה שהשיטה של דייב מעולה, רק שכבר קשה למצוא הלוואות מעל 9% ריבית בבלנדר אז היא קצת פחות משתלמת.

אני לא יודעת לגבי המשך השקעה בפלטפורמה מעבר לסכום שכבר שמתי. אולי אני נפגשת עם יותר מדי אנשים שהם במינוס וחובות אבל יש לי חשש ממה שיקרה כשהריבית תעלה ולאנשים יהיה קשה יותר להחזיר את ההלוואות.

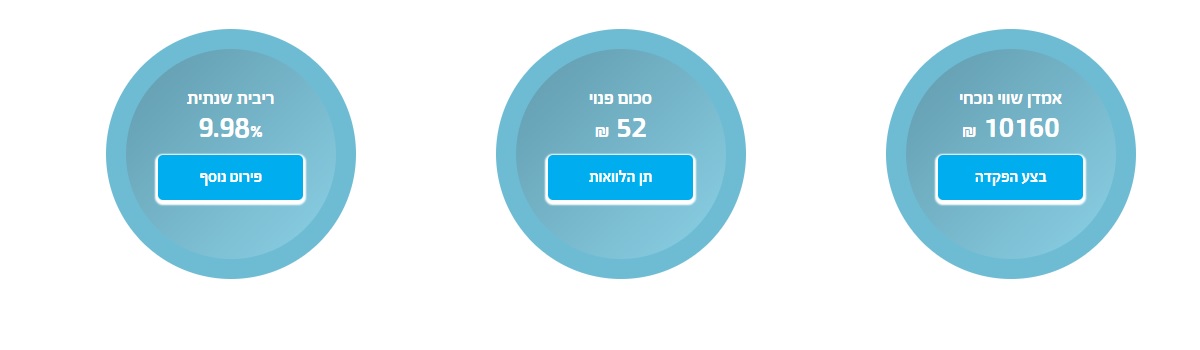

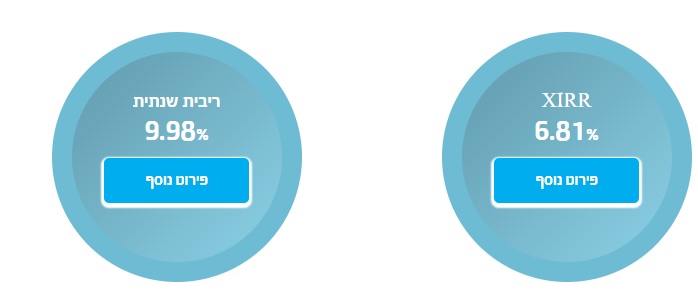

בכל מקרה זה המצב הנוכחי שלי בבלנדר:

תודה על התגובה והשיתוף!

אכן מסכים לגבי הסיכון הגובר עקב העלאת הריבית (שכנראה תקרה מתישהו, יש גבול :)).

בסופו של דבר זה אפיק נחמד בתור גיוון, לא הייתי משקיע שם בשום אופן יותר מ10% מההון. גם מעל 5% כנראה שלא…

דרך אגב, לגבי ההטבה דרך הלינק שלך – התשובה הרשמית של בלנדר היא שההטבה תקפה אך ורק ללווים (מי שמבקש הלוואה דרך הפלטפורמה), ולא למלווים (משקיעים), כך ששווה להוסיף איזו הבהרה 🙂

גם אני חושבת שזה נחמד בתור עד 5% מהתיק. גיוון נחמד אבל ההשלכות של העלאת הריבית בהחלט מעלות בי חשש לגבי השוק הישראלי.

האמת שזה היה די מזמן, לא זוכרת את הפרטים של ההסכם, אברר את זה ואעדכן אם יש צורך.

יולי 2019- מה דעתך היום על בלנדר? האם כספך עדיין מוקע שם?

אשמח לשמוע תובנות

הם הוסיפו במשך הזמן עוד מנגנוני ביטחון כגון ביטוח ההשקעה וכאלה. הכסף שלי עדיין שם, התשואה נטו היא באיזור ה-6%.

בגדול, כפי שציינתי אז, יש סיכון בתחום אבל בינתיים הולך סבבה.

בחנתי לאחרונה את ההשקעה בתחום ונראה שהתשואה נטו יורדת בהתמדה. אני משקיע במקביל גם ב P2B דרך הלמן אלדובי וגם שם התשואה בירידה אל מתחת ל 4% ולא ברור עד איזו רמה יש הצדקה לסיכון.

בתקופה הזו שמאופיינת כבועה של אשראי לכל דורש, יש היגיון בדבריך

היי חברים

קראתי את הכתבה להלן , והאמת שהשכלתי ממנה במיוחד.

אז קודם כל תודה ענקית לדייב.

כמה דברים שאשמח להתייחסותכם,

1. אני עוקב אחרי הפלטפורמה הזו לא מעט זמן ואני רואה ב "הלוואות ידניות" בדרך כלל 20 רשומות של מבקשי הלוואות.

אני לא רואה שיש מספיק מבקשי הלוואות פעילים או חדשים בתקופה שאני עוקב אחרי הפלטפורמה.

דבר זה יוצר בעייתיות מסוימת במיוחד כי המטרה היא לחלק את תיק ההשקעה למספר רב של מבקשי הלוואות על מנת לפזר סיכונים ככל שניתן.

השאלה כאן לכאורה , זה רק אני או שיש יותר משקיעים מאשר מבקשי הלוואות….

2. האם כדאי נכון לשנת 2020 להשקיע בפלטפורמה הזו בהסתמך על התשואות שניתן להרוויח ממנה נטו אחרי מס ?

3. האם הייתם משקיעים בפלטפורמה הזו תיק השקעה של 100,000 אלף שקל ?

4. מה הסכום המקסימלי שכדאי לתת הלוואה ללווה לדעתכם ?

5. אני רוצה לוודא לגבי שיטת החישוב , ע"מ לדעת אם הבנתי אותה נכון…

נניח שיש מבקש הלוואה על סך 40,000 אלף , קרן ביטחון 3.25 , תשואה 7% , תקופה 48 חודשים ,

אני מוכן לתת נאמר 1,000 שקל.

אז אני מחשב כך :

1,000 שקל כפול 3.25% (קרן הביטחון) = 32.5 שקל

967.5 שקל ללווה בפועל.

967.5 שקל כפול 7% (תשואה) = 67.72 שקל שנתי

67.72 שקל כפול 2 שנים (תשואה) = 135.44 ש"ח

135.44 שקל כפול 15% = 20.31 שקל (מס הכנסה).

תשואה נטו אחרי מס לתקופה של שנתיים הינה : 115.13 שקל.

תודה לכל העונים

היי ירון,

1. ההלוואות משתנות מדי יום עד שהן מגיעות למימון מלא. נשמע לי די הגיוני 20 בקשות מאושרות להלוואות ביום. ההשקעה האוטומטית פשוט מדי יום תשקיע לך בהשקעות החדשות במקום שתחפש ידנית.

2. אין כדאי לא כדאי. יש האם ההשקעה מתאימה לך או לא. המיסים על הפלטפורמה הזו הם 15% בניגוד לפלטפורמות אחרות בהן המיסוי לרוב הוא 25% . כך שמבחינת מיסוי זה גם משתלם.

3. שוב, אין נכון לא נכון. אבל אני אישית לא הייתי שמה 100K אם זה כל הסכום שהיה לי בהלוואות חברתיות. אם יש לי מיליון ש"ח, לשים 10% ממנו בהלאוות חברתיות נשמע לי הגיוני. אם יש לי רק 100K לא חושבת שהייתי עושה זאת. זה עדיין פלטפורמה עם יחסית מעט רגולציה ובתקופה של מיתון יש סיכון גדול להפסיד הרבה יותר.

4. זה גם מאוד תלוי בכמה אתה שם. אין חוק שיתאים לכולם.

5. החישוב נכון בהנחה שהלווה משלם את ההלוואה תמיד בזמן. במידה ולא תופעל קרן הביטחון ואז התשואה תרד. מעבר לכך, יש גם את העמלה של בלנדר שהם גובים (הם לא הקימו את הפלטפורמה בהתנדבות בכל זאת) שכדאי גם לקחת בחשבון.

פינגבאק: איך לשלם פחות מס בהשקעות - האופטימית

אהלן 🙂

תודה רבה על מאמר מעשיר,

לדעתך בתקופה הזו מומלץ להשקיע למרות המצב שהקורונה מביא איתו?

ורשמת באחת התגובות שהסיכון בהלוואות בבלנדר או בכלל עמית לעמית

הוא גבוהה, ובמדריך שקניתי ממך רשום שהסיכון הוא בינוני,

השאלה

האם בתקופה הזו הסיכון הוא גבוהה שלא אקבל החזר?

והאם בתקופה רגועה יותר הסיכון עדיין נחשב לגבוהה?

תודה על התשובה 🙂

היי מיכאל,

הסיכון נראה לי בינוני גבוה, זה ממש תלוי אם הולכים על לווים סולידיים או לווים בסיכון גבוה, אז גם קצת תלוי בבחירות שלך. התחום הזה עבד מצויין עד לא מזמן, עד כדי כך שאנשים ממש המליצו לשים שם את קרן החירום בהלוואות חברתיות

אבל כרגע במשבר רואים את ההשפעה על כך.

הסיכון תמיד שלא תקבל החזר אך השאלה היא מה קורה אז

יש חברות היום שדואגות לקחת נכסים בעלי ערך גבוה יותר מההלוואה כבטוחה (נדלן, רכב וכדומה) ואז יש גם קצת יותר סולידיות וביטחון שהכסף יחזור אלינו.

והסיכון אגב הוא לא לפי תקופה, כי אתה לא יכול לדעת מתי תקופה כזו יגיע, לפני כמה חודשים אף אחד לא תיאר לעצמו שזה המצב שאליו נגיע.

היי, קראתי ולגבי האסטרטגיה של דובי נראלי שיש פה חסרון אחת בולט לעין שלא נלקח לחשבון, אשמח שתאירי את עיניי.

אם דובי נותן הלוואות עם ריבית גבוהה, זאת אומרת שהסיכון שהוא יצא עם הקרן בלבד (כלומר אנחנו מניחים שדובי צודק, שעבור כל הלוואה הסיכון של הקרן זהה עקב קרן הביטחון) גבוהה. כלומר ישנו סיכוי טוב שלפי האסטרטגיה של דובי אני אפול על אנשים שלא יחיזרו לי שום כסף במהלך 3 שנים. כלומר אחרי 3 שנים הכסף שלי ישב ולא הרוויח כלום (רק עם הקרן יצאתי), עכשיו נכון שניתן לחלק את מספר ההלוואות שאני נותן, אבל בכל מקרה ככל שתבחר בריביות גבוהות לטווח ארוך ישנו סיכוי טוב שהכסף שלך יחזור אליך ללא כל ריבית (לאחר 3 שנים!).

לעומת זאת אם תבחר בריביות נמוכות יחיסית 6-7% יש בטווח זמן ארוך, הסיכוי שהכסף שלך לא יחזור קטן משמעותית.

זו אכן אסטרטגיה ברמת סיכון גבוהה יותר

פשוט מה שהוא עלה עליו זה שעלות של הקרן חירום לא גבוהה יותר גם בהלוואות שהם בריבית גבוהה יותר. כלומר מראש משלמים חלק מסויים לקרן החירום, והסכום שאתה משלם לא תלוי ברמת הסיכון של ההלוואה. כלומר יש לך הפסד קטן ודאי מראש (קצת כמו תשלום דמי ניהול) ויש יותר סיכוי שתחזיר אותו ומעבר בתשואות גבוהות.

שלומות,

1. תודה על המידע ! מועיל, תמציתי ומאורגן יפה!

2. אשמח לעדכון על מצב התיק שלך לאחר השנתיים האחרונות.

3. רק בריאות.

התיק עשה באיזור ה-6% תשואה בנטו

אך בתקופת הקורונה העדפתי למשוך את הכסף משם כי מלכתחילה מה שצפיתי שיהיה הסיכון בהלוואות חברתיות הוא מצב של מיתון או משבר כלכלי

אחלה! מעניין המידע !

יש "קנס" ביציאה\משיכת הכסף?

מה החלופה?

תלוי בפלטפורמה , לרוב הן לוקחות עמלה כלשהי על מכירה תיק ההשקעות

אורה – ראשית ת ו ד ה !!

על המידע, התשובות ובעיקר על הזמן! ממש לא מובן מאליו!

שנית,

בהנחה שהוצאת את הכסף מP2P, מה החלופה לערוץ השקעה זה?

גם אם לא תגיעי ל6% תשואה עדיין נראה לי כמו אפיק טוב לטווח הרחוק (יחס סיכון-רווח).

האם מלבד הלוואות חברתיות קיימים סוגי הלוואות אחרות הזמינים ונגישים באותו האופן?

שוב תודה !

אורי

לטווח הארוך זה בסדר

אני לא בטוחה כמה יש אפיקים חלופיים למעט שוק ההון בו ניתן להשיג תשואות דומות ואף יותר לטווח הרחוק

אפשר גם לפזר או להישאר שם, פשוט להבין את הסיכונים שיש בדבר

אורה שלום,

במצב נוכחי שלא רואה חלופות אחרות לא רואה סיבה שלא להמשיך עם הקו אותו הצעת (הלוואות ארוכות טווח, קרן נמוכה וריבית מקסימלית).

ביחס לסיכונים אחרים – הייתי מדרג אפיק זה כסיכון בינוני (אפילו בינוני-נמוך) בהתבסס על הבטוחות הקיימות.

חסרון עיקרי הינו אי זמינות הכסף אולם ביחס לריבית נראה לי מתאים בהחלט.

לי אישית אפיק זה מתאים בגלל התזרים השוטף.

אשמח לדעת האם קיימים אפיקי השקעה נמוכה (אלפי-עשרות ש"ח בתשואה נומינלית של 4% ומעלה) כגון מניות דיבדנדים בשוק ההון.

שוב תודה !

היי אורי

בהחלט ניתן להשקיע במניות דיבידנד גם בסכומים נמוכים רק כמובן שהדיבינד יהיה נמוך וביחס ישיר לסכום שהשקעת (כמו בהלוואות עמית לעמית)

העניין הוא שחשוב להבין שאנשים לא בטוח יחזירו את כל הכסף בתקופה של משבר כלכלי ואם אין להם איך להחזיר לא בטוח שמדובר בסיכון נמוך כפי שאתה חושב ולכן כדאי לקחת זאת בחשבון.

הבטוחות בהלוואות חברתיות הן העו"ד

(:

ועכשיו ברצינות –

השקעה היא ברובה עניין פסיכולוגי. (יותר נכון ההחלטה להשקיע).

ברגע שיש קבלה והבנה שהכסף לא יחזור זה נהיה הרבה יותר פשוט.

בגלל זה אגב החלטתי להתחיל בסכומים "קטנים" (מאות עד אלפי שקלים) – בעיקר כדי לשנות תודעה ומצב פסיכולוגי.

אגב, אשמח לשמוע את דעתך\ניסיונך על TARYA או אחרים.

וכמה מילים בנימה אישית,

יישר כח גדול על המידע והידע שאת חולקת.

כן יירבו !

אורי אתה לא יודע כמה אתה צודק

כסף והשקעות זה הרוב פסיכולוגיה

טריא יש לה מוניטין טוב וגם אין ממש סכום מינימום להשקעה אז אפשר להתחיל בקטנה אבל בזמן המשבר באמת לקח לה הרבה זמן להחזיר את הכסף למי שרצה למשוך. אז אפשר להתחיל בסכומים קטנים כפי שביקשת כי בשאר המקומות דורשים מינימום של כמה אלפים כדי לפתוח חשבון.

ותודה רבה 🙂

האם מבחינת טריה עקרונות ההשקעה זהים לבלנדר?

את משקיעה בטריה? יכולה לחלוק עקרונות?

שוב תודה…

חג שמח ושנה טובה!

tarya is pretty much as blender.

minor differences –

1. start amount – no minimum to start

2. investment profile is different, can only control the level of risk and amount

התגובות משלימות את הפוסט!

תודה רבה על הפוסט ולמגיבים,

עזרתם לי מאוד

בשמחה דנה 🙂

פינגבאק: הכנסה פסיבית - כל מה שאתם באמת צריכים לדעת - האופטימית