השבוע מתארח כאן ארז שמש – יועץ פיננסי ומשכנתאות. את ארז פגשתי ביום עיון לבלוגרים. בסבב היכרות קצרצר התברר ששנינו כותבים בלוג בעולם הפיננסי ולכן זה רק התבקש שיעשה פוסט אורח. ארז בחר לכתוב על נושא חשוב. המיתוסים והטעויות שאנשים עושים כשהם רוצים לקחת משכנתא. את דעתי על נדלן להשקעה בארץ אתם כבר יודעים (לא מתה עליו כרגע בלשון המעטה).

עם זאת, קשה לי להתעלם מכך שיש אנשים שלא מסכימים איתי. מעבר לכך, נדל"ן הוא גם מוצר צריכה לכל דבר ולאו דווקא החלטה כלכלית. פעמים רבות המניע מאחורי רכישת נדל"ן היא רגשית וכלל לא כלכלית. נדל"ן אצלנו בישראל מקושר לתחושת ביטחון, גאווה ושקט נפשי. זאת למרות שרוב הזמן הבית כלל אינו שייך לנו אלא לבנק. המשכנתא שתקחו בעצם אומרת שההוצאות על הבית

עליכם. אך הבית בפועל שייך לבנק עד שתפרעו את החוב.

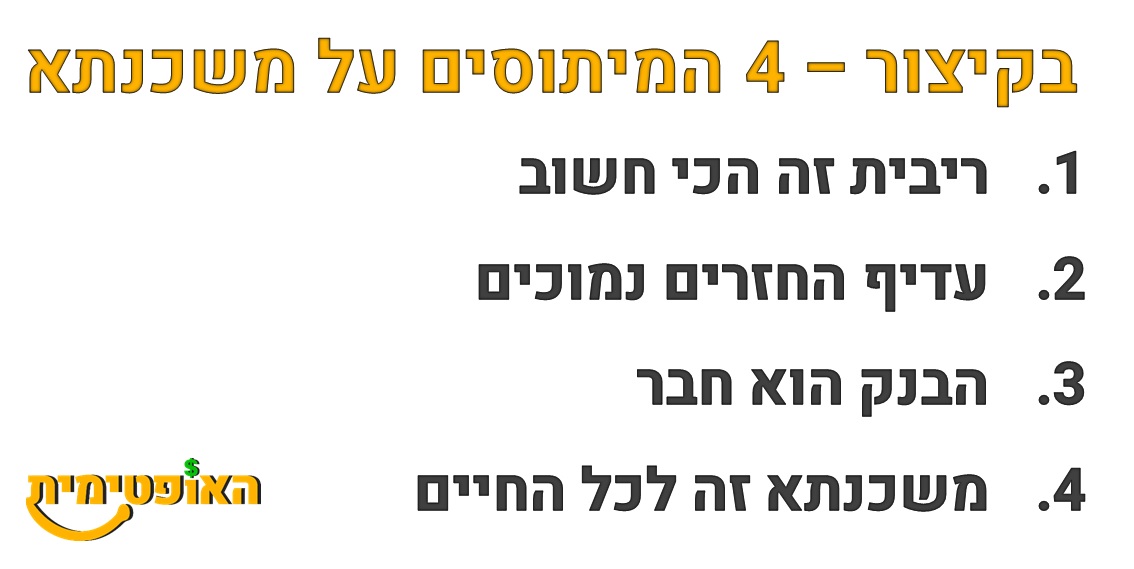

אם כבר החלטתם לקחת משכנתא אז כדאי לפחות שלא תיפלו למיתוסים הנפוצים הללו בנושא לקחת משכנתא. אז בלי עוד הקדמות מיותרות קבלו את כתבתו של ארז בנושא ארבעת המיתוסים בלקחת משכנתא.

רוצים לקחת משכנתא ? ארבעת המיתוסים הנפוצים שכדאי מאוד לנפץ

סעיף הדיור הוא סעיף ההוצאה הגדול ביותר עבור משק בית בישראל לפי נתוני הלשכה המרכזית לסטטיסטיקה. בין אם מדובר בתשלום שכירות או תשלום חודשי על המשכנתא.

משק בית מפסיד בעסקת משכנתא ממוצעת כ 140,000 שקלים בגלל חוסר ידע פיננסי.

ישנם מספר מיתוסים נפוצים אשר מי שמבין אותם יכול לחסוך הרבה מאוד כסף. הן בעת לקיחת משכנתא חדשה או בעת מחזור המשכנתא הנוכחית.

1. הדבר החשוב ביותר בלקחת משכנתא הוא ריבית משכנתא

משכנתא נתפסת כנושא מאוד מורכב ומסובך. ריבית על משכנתא היא לא הנושא החשוב ביותר במשכנתא. אבל לבנקים יש אינטרס מובהק שהשיח יתנהל רק על גובה ריבית המשכנתא. ולא על הדברים המהותיים יותר כמו תמהיל המשכנתא.

לנו הלקוחות קל להשוות בין מספרים. קל לנו להבין מה גבוהה ומה נמוך. הבנקים מנצלים את התכונה האנושית הזו. רוב נוטלי המשכנתא עסוקים בהתמקחות ומשווים ריבית על המשכנתא. וזה נוח מאוד לבנק.

הגורם שיקבע אם המשכנתא טובה וזולה היא לא ריבית שנתית למשכנתא כי אם למשל המסלול שבחרנו וסך ההרכב של המשכנתא. לריבית המשכנתא הממוצעת יש פחות השפעה על סך ההחזר לבנק.

במקרים רבים המסלולים עם הריביות הנמוכות הם המסלולים אשר יותר חשופים לשינויי מדד וריבית. לכן משכנתא שנלקחת במסלול עם ריבית נמוכה, ההחזר עליה עלול לעלות בצורה משמעותית לאחר כמה שנים. ובנוסף יש חשש שבמסלולים כאלה קרן המשכנתא תרד לאט לאט .ואז לאחר מספר שנים ותשלום של כמה מאות אלפי שקלים יתרת המשכנתא כמעט לא תרד.

* הערת האופטימית

למה המסלול משנה כל כך ? כי מסלול צמוד מדד ל-30 שנה יכול פשוט להיות אסון! מסלול צמוד מדד בעצם צמוד לאינפלציה. תחשבו רגע כמה עלתה נסיעה באוטובוס לפני 10 שנים, או ארטיק קרח או כל דבר אחר. המחירים עלו משמעותית מלפני 10 שנים.

כשאנחנו בוחרים מסלול צמוד מדד הסכום שאנחנו חייבים עולה יחד עם עליית המחירים. מעבר לכך, לבנק ישראל יש מדיניות של עליית מחירים של 1%-3% בשנה. כך שאם לקחתם משכנתא צמודת מדד, כל שנה הסכום שאתם חייבים עולה בין 1%-3% לשנה. זוכרים ריבית דריבית? זה מצטבר להיות המון!

2. עדיף לקחת משכנתא עם החזרים נמוכים ככל האפשר

זו טעות כל כך נפוצה שעולה כל כך הרבה כסף ללווים. לבנק יש אינטרס שההחזרים שלך יהיו נמוכים ככל האפשר ממספר סיבות :

1) ככל שההחזר נמוך כך המשכנתא נפרסת על תקופה ארוכה יותר. וכך סך ההחזרים לבנק גדלים.

2) במסלולים רבים לתקופות ארוכות יש ריביות יותר גבוהות. ובנק יותר רווח .

3) ככל שההחזר החודשי יותר נמוך כך יש יפחות סיכוי שהלווים לא יוכלו לעמוד בהחזר.

לכן כשזוג בא לבנקאי ואומר :

"אנחנו לא רוצים להיחנק עם המשכנתא, אנחנו מבקשים החזרים נמוכים".

הבנקאי ממש מחייך ושמח.

שאלה נפוצה היא מה החזר משכנתא של מיליון שקל. במאמר המצורף ניתן לראות כיצד ניתן לחסוך עשרות ומאות אלפי שקלים כאשר שואלים ובודקים מראש כמה מחזירים על משכנתא של מיליון שקל , כאשר ההחזר משתנה ב 1,000 ₪ או אפילו רק 500 שקלים. מוזמנים לקרוא את המאמר המצורף : החזר משכנתא על מיליון שקל

3. הבנק הוא חבר

אין זה משנה אם יש לך חשבון בסניף כבר שנים, או לאבא שלך יש פעילות ענפה בסניף. זה לא משנה אם פתחת את החשבון עוד כשהיית ילד והפקידה מכירה אותך עוד מהגן.

הבנק לא חבר

הבנק הוא מוסד לכוונת רווח, העובדים של הבנק אמורים לדאוג לרווח לבנק ולסניף בו הם עובדים. זו המחויבות שלהם. פקידי המשכנתאות בבנק הם אנשים טובים ומקצועיים. אבל הם מוגבלים ביכולת שלהם להציע מסלולים שאינם רווחיים לבנק או מסלולים שלא מומלצים לשיווק על ידי הנהלת הבנק. חשוב לדעת שפקידי המשכנתאות נמדדים על הרווחיות של התיקים שלהם. רווח לבנק אומר הפסד כספי ללקוח. למאמר חשוב מאוד לפני פגישה בבנק אפשר לקרוא כאן

4. משכנתא זה לכל החיים

אפילו אם לקחת משכנתא ל 30 שנה. משכנתא זה מוצר דינאמי. חייבים כל שנתיים לבדוק האם המשכנתא מתאימה למצב המשפחתי/הכלכלי שלי כיום.

לווים רבים מרגע לקיחת המשכנתא והורדת התשלום הראשון. לא רוצים לחשוב על המשכנתא. מבחינתם זה תשלום קבוע שיש לשלם, כמו מס. לא צריך לעדכן ולא צריך לשנות כי זה מה יש.

זה פשוט לא נכון!

משכנתא שנלקחה לפני 10 שנים כשהלווים היו בתחילת דרכם המקצועית לא בהכרח מתאימה להם כיום. יתכן והמשכנתא שנלקחה לא מתאימה למצב המשפחתי היום והיא מסוכנת ומשתנה. במקרים רבים הלווים לא מבינים כי תוספת של כ 300-500 ₪ להחזר החודשי עשויה במקרים רבים לחסוך עשרות ואף מאות אלפי שקלים בהחזרים.

לסיכום, הבנק רוצה שנחשוב שמשכנתא היא סינית או מסובכת כמו פיזיקה קוואנטית. עם קצת הכוונה ניתן לחסוך עשרות אלפי שקלים בחודש.

אל תאמינו ל-4 המיתוסים האלה, זה יחסוך לכם הרבה מאוד כסף

כתבה חשובה.

יש לי שאלה פחות קשורה, איך מקבלים מידע על ימי עיון לבלוגרים? נשמע לי ממש מעניין. אולי בסוף עוד יהיה לנו FinCon משלנו כאן בישראל 🙂

תודה יעקב

זה היה יום עיון באתר של יונית צוק בכפר סבא. היא מארגנת שם הרבה ימים כאלה

http://www.blogeristit.com