קופת גמל להשקעה נכנסה לחיינו בסוף 2016 ונראה שהצליחה לקבל מוניטין של מוצר כל יכול. מכל פינה שאני רק מסתכלת, כשמישהו שואל איפה להשקיע כסף ישר עונים לו מלא אנשים תשים את הכסף בקופת גמל להשקעה. ככה, בלי הסברים, בלי בירור צרכים ומטרות ובלי התחשבות בנתוני האדם.

למה ואיך הפכה קופת גמל להשקעה למוצר כל כך מומלץ ברחבי הרשת? ההנחה שלי? פשוט מיתוג מצויין של בתי ההשקעות. אין באמת סיבה אחרת. כי כשמסתכלים לעומק מגלים שיש לא מעט חסרונות שטמונים דווקא בקופת גמל להשקעה ולמען האמת, זה לא מוצר כזה משתלם כפי שנוהגים לצייר אותו.

למה נוצרו קופות גמל להשקעה

המטרה העיקרית של קופות הגמל להשקעה היא לתמרץ את הציבור לחסוך יותר לטווח הבינוני הארוך וגם להתמודד עם משבר הפנסיה הקרב ובא. איך עושים זאת? על ידי פטור ממס. אם תשקיעו באמצעות קופת גמל להשקעה ותשאירו שם את הכסף עד גיל 60 אז רק אז תוכלו לקבל פטור ממס. וגם אז, זה רק אם תמשכו את הכסף כקצבה חודשית, ולא בבת אחת. כיאה למוצר שנועד להיות עיבוי לפנסיה, הפטור ממס הוא רק אם לוקחים את הכסף כקצבה בגיל הפרישה.

הפטור ממס הוא היתרון המרכזי של קופת גמל להשקעה. מעבר לכך, אין במוצר זה כל חידוש, או יתרון משמעותי על פני מוצרים אחרים. להיפך, בשלב הזה (שצפוי להשתנות בעתיד) יש לו אפילו לא מעט חסרונות. נראה שבאוצר מיהרו לשחרר את המוצר הזה אבל לא החילו עליו את כל הרגולציה שיש לקופות גמל. לכן, המוצר נשאר יחסית מוגבל. אז לפני שאתם משקיעים באופן עיוור בקופת גמל להשקעה כי כולם אומרים שזו הדרך האולטימטיבית להשקיע, כדאי שתעצרו רגע ותקראו על החסרונות שיש במוצר זה.

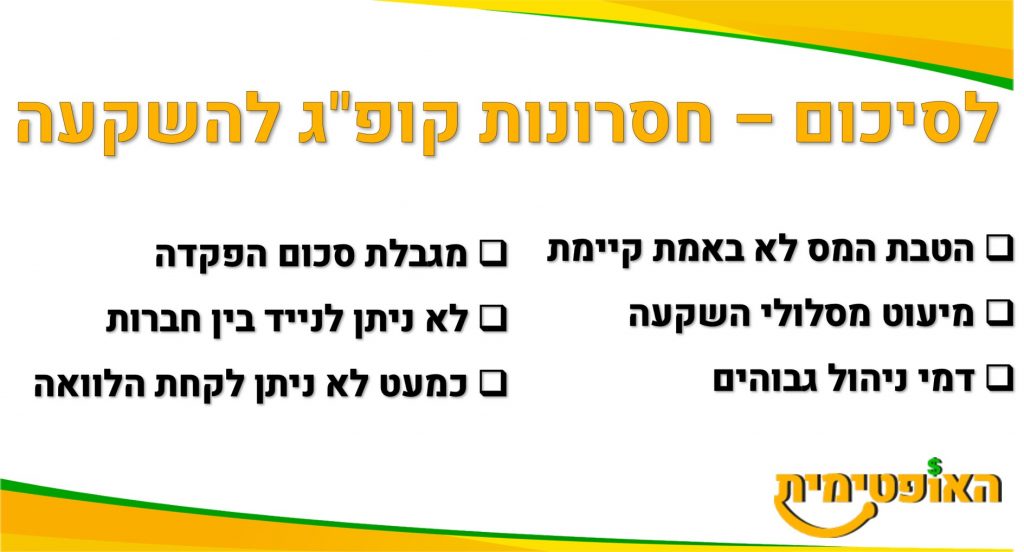

חסרונות קופת גמל להשקעה

בגדול, מה שחשוב לדעת לגבי קופת גמל להשקעה שמדובר במוצר השקעות מנוהל בשוק ההון. כל הכסף מושקע בניירות על פי שיקול דעתו של מנהל ההשקעות ותמורת ניהול זה, גובים דמי ניהול. זהו זה כל הסיפור. זה ממש לא המוצר היחיד שעושה את זה וגם המוצר לא עושה זאת בשום דרך שונה או מיוחדת ממוצרים אחרים. לכן, חשוב לי להוריד קצת מההילה המטורפת שנהייתה סביב המוצר הזה ולהסביר חלק מהחסרונות שקיימים בו נכון להיום.

הטבת המס בקופת גמל להשקעה לא באמת קיימת נכון להיום

הטבת המס המובטחת עבור קופת גמל להשקעה היא פטור ממס רווחי הון אם מושכים את הכסף כקצבה החל מגיל 60. כל זה נשמע טוב ויפה אבל… מה יהיה גובה הקצבה? את זה אף אחד לא באמת יודע להגיד. גרוע מכך, נכון להיום בכלל אי אפשר למשוך את הכסף כקצבה מקופת גמל להשקעה.

כיום, מוצרים שמחלקים קצבה מגדירים את התנאים למקדם הקצבה. מקדם הקצבה הוא המספר שבו מחלקים את הסכום הנצבר ולפי זה מחליטים כמה תהיה הקצבה החודשית. למשל, אם נניח מישהו חסך 500,000 ₪ בקופת גמל להשקעה ורוצה למשוך את הכסף כקצבה כמה כסף תהיה הקצבה החודשית? ברוב המקרים מחלקים את הסכום במקדם הקצבה, אך במקרה שלנו הוא פשוט לא ידוע נכון להיום.

מדברים על כך שבגיל 60 ניתן יהיה להמיר את קופת הגמל להשקעה למוצר פנסיוני שמחלק קצבה (כגון קרן פנסיה או ביטוח מנהלים) ושם ידוע מה צפוי להיות מקדם הקצבה. אך הרגולציה בנושא תקועה. כך שנכון להיום, לא באמת ניתן למשוך את הכסף כקצבה ולקבל את הפטור ממס. אם אתם לא קרובים לגיל 60 ולא בונים על הטבת המס הזו, זה לא אמור להדאיג אתכם. מצד שני, הטבת המס והגדלת החיסכון לפנסיה היא היתרון המרכזי של המוצר הזה ונכון להיום זה לא קיים.

מיעוט מסלולים בקופת גמל להשקעה

מסלולי ההשקעה שיש בקופת גמל להשקעה לא כוללים מגוון רחב במיוחד. בהתחשב במוצר שהמטרה המוצהרת שלו והיתרון המרכזי שלו הינו חיסכון לטווח בינוני ארוך, רוב המסלולים המוצעים הם מסלולים סולידיים מאוד. דבר שמאוד לא הגיוני כלכלית בהשקעות בשוק ההון לטווח הארוך. רוב החברות מציעות שילוב כלשהו של מסלול אגח, 10% מניות, כללי (לרוב זה אומר 30% מניות, תלוי במדיניות בית ההשקעות) ומנייתי. על מסלולים פסיביים ברוב החברות כמעט ואין על מה לדבר. זאת לעומת המסלולים הרבים הרבה יותר שיש בקרנות השתלמות או באופציות ההשקעה הממוקדות יותר שניתן לקבל בקרנות נאמנות.

בעיני מסלול ההשקעה הוא הקריטריון הכי חשוב כשרוצים לבחור השקעה מנוהלת כלשהי. מכיוון שהמסלול שנבחר הוא זה שהכי ישפיע על התשואה בסופו של דבר. כאשר יש מסלול השקעה כלשהו שנועד להשקעה לטווח ארוך, יש היגיון ללכת על מניות. מצד שני מבחר מסלולי המניות מאוד מועטים בקופת גמל להשקעה.

בנוסף לכך, בקרנות השתלמות וקופות גמל רגילות ניתן היה להשקיע את הכסף באופן עצמי במסלול שנקרא IRA. כלומר, במקום לתת למנהל ההשקעות לבחור את ההשקעות, ב-IRA ניתן לבחור את ניירות הערך להשקעה באופן אישי. קופת גמל להשקעה אינה מאפשרת השקעה דרך מנגנון IRA ואני תלויה לחלוטין במיעוט המסלולים שמציעים בתי ההשקעות.

דמי הניהול

דמי הניהול המקסימליים שניתן לגבות מקופת גמל להשקעה הם:

-

-

- עד 4% מההפקדות השוטפות

- עד 1.05% דמי ניהול שנתיים מסכום החיסכון

-

כך שאם למשל אתם מפקידים 1,000 ₪ בחודש יכולים מקסימום לגבות מכם:

-

-

- עד 40 שקל לחודש מההפקדות השוטפות שיוצא 480 ₪ בשנה

- עד 126 ₪ נוספים בסוף השנה (מחושב מתוך סכום של 12,000 ₪)

-

אך מקסימום לחוד ומציאות לחוד. כמעט ולא נתקלתי בבתי השקעות שגובים דמי ניהול מההפקדות השוטפות. עם זאת, גם דמי הניהול השנתיים הם בממוצע 0.64% נכון ל-2019. סה"כ דמי ניהול סבירים, אך אפשר במוצרים אחרים להשיג דמי ניהול זולים יותר. ישנם מוצרי השקעות אחרים כגון קרן השתלמות או קרן נאמנות ואפילו בחלק מהפוליסות חיסכון היום שתוכלו למצוא דמי ניהול זולים יותר. ברוב המקרים מדובר במוצרים נוספים שמציע אותו בית ההשקעות כך שאיכות הניהול לא ממש קריטריון כאן.

מגבלת סכום הפקדה של 70,000 ₪ לשנה

משום מה הרבה אוהבים להתעלם מהמגבלה הזאת כשממליצים על קופת גמל להשקעה ברחבי האינטרנט. ההשקעה בקופת גמל להשקעה מוגבלת ל-70,000 ₪ בשנה. בית השקעות אחד ייתן לך להשקיע עד מקסימום של 70,000 ₪ בשנה. תיאורטית, ניתן לפתוח קופת גמל להשקעה בבית השקעות אחר ולהשקיע גם שם 70,000 ₪ ואף אחד לא יעצור אותך. אבל זה בניגוד לחוק, וכנראה יסבך אתכם בעתיד ובאופן כללי פשוט לא מומלץ. אז בואו נישאר עם המגבלה של עד 70,000 ₪ בשנה לאדם. אם ממש בא לכם להשקיע יותר ניתן לפתוח קופות גמל להשקעה נוספות על שם בני הזוג והילדים. אך כמובן שאז הכסף רשום לחלוטין על שמם עם כל המשתמש מכך.

בכל מקרה, אני לא אוהבת את הרעיון של מכשיר השקעה בו אני מוגבלת בכמות הכסף שאני יכולה להשקיע. מכיוון שהטבות המס גם ככה לא ברורות לחלוטין, לא בטוחה מה זה נותן. אם הסכום שיש לכם להשקיע זה רק כמה מאות / אלפי שקלים בחודש אז המגבלה הזאת באמת רלוונטית עבורכם.

לא ניתן לנייד קופת גמל להשקעה

קופת גמל להשקעה אמורה להיות כמו קופת גמל רגילה מבחינת ניוד. בפועל, זה ממש לא המצב. מוזמנים לבדוק אותי, אך כל מי שניסה אי פעם להעביר קופת גמל להשקעה מבית השקעות אחד לאחר נתקל באותו הסיפור. כדי לעבור מבית השקעות אחד לאחר, צריך לפדות את כל הקופה ולשלם מס רווחי הון ואז להפקיד את הכספים מחדש בבית ההשקעות החדש שבחרתם.

נניח והפקדתם במשך שנתיים 70,000 ₪ בשנה וכך לאחר שנתיים יש לכם 140,000 ₪ בקופת גמל להשקעה. במצב הזה אתם פשוט תקועים עם בית ההשקעות שלכם! בעצם ברגע שיש לכם יותר מ-70,000 ₪ בקופת גמל להשקעה אתם לא באמת יכולים לעבור מבית השקעות אחד לאחר. מכיוון שלא ניתן לנייד את הקופת גמל להשקעה מחברה אחת לאחרת, חייבים לפתוח קופה חדשה כדי לעבור לחברה אחרת. וברגע שפתחת קופה חדשה המגבלה היא שוב של 70,000 ₪ בשנה. האם מישהו באמת אוכף את זה? לא שידוע לי, אבל ברמה האישית לא רואה סיבה לקחת צ'אנסים ולהשקיע במוצר שבו אני לא יכולה לעבור מבית השקעות אחד לאחר.

חברות מעטות מאשרות הלוואה כנגד קופת גמל להשקעה

אחד היתרונות של קופות הגמל הישנות היא האפשרות לקחת הלוואה מאוד זולה כנגד הסכום הקיים בקופת הגמל להשקעה (פריים מינוס חצי לעד 7 שנים) . משום מה הדבר לא כל כך תקף לקופות גמל להשקעה. רוב של בתי ההשקעות לא מוכנים לתת הלוואה כנגד כספי קופת גמל להשקעה, למרות שהקופה נזילה לחלוטין. למה? לא ברור. גם אלו שכן מאשרות מגבילות את הסכום שניתן לקחת ולא תמיד נותנות הלוואה בסכום של עד 80% מהכספים כפי שנהוג במוצרים נזילים.

זאת בניגוד למשל לקרנות השתלמות, קופות גמל מהסוג של פעם ולפוליסת חיסכון שמאפשרת לקיחת הלוואה בתנאים מעולים כנגד סכום ההשקעה. בעיני כמשקיעה זה חיסרון מובהק. השימוש במינוף זול כנגד כסף שהוא מושקע וזמין לי במקרה שצריך להחזיר את ההלוואה, מאפשר לי להשקיע את הכסף מחדש באפיקים אחרים ולמקסם את הכסף. העובדה שקופת גמל להשקעה אינה מאפשרת זאת, הינה חיסרון די גדול עבורי.

לסיכום חסרונות קופת גמל להשקעה

לסיכום, קופת גמל להשקעה הינו מוצר השקעה מנוהל בשוק ההון בעל לא מעט מגבלות. אם לאחר שהבנתם מה המגבלות עדיין נראה שזה מתאים לכם אז לכו על זה. באופן אישי נראה לי שלעצמאיים יהיה עדיף בהרבה להפקיד לקרן השתלמות שאינה כוללת את כל המגבלות הנ"ל. לשכירים כדאי לבחון במקביל הוראת קבע לפוליסת חיסכון שאינה מגבילה אותם בסכום ההשקעה ומאפשרת גם לקיחת הלוואה כנגד הכספים (כמובן בתנאי שמצליחים להשיג דמי ניהול שפויים).

קופת גמל להשקעה פשוט מתאימה בעיקר אם אתם מתכננים להגדיל את הקצבה הפנסיונית שלכם בעתיד. הפטור ממס הוא היתרון המרכזי של המוצר (בהנחה אופטימית שנושא הרגולציה אכן ייפתר בשנים הקרובות). מעבר לכך, אין למוצר זה כל יתרונות בשלב זה על פני מוצרי השקעה אחרים בשוק ההון ויש לו לא מעט מגבלות.

למי כן מתאימה קופת גמל להשקעה?

בגדול אם אחרי שהבנתם את כל החסרונות שקיימים (לפחות נכון להיום) בקופת גמל להשקעה זה לא אומר שלא מתאים כלל להשקיע במוצר הזה.

- מי שמתכנן להשקיע לטווח בינוני ארוך ורוצה להשקיע דרך שוק ההון

- מי שלא רוצה להשקיע בעצמו ולא רוצה ללמוד את התחום

- מי שמחפש פתרון פשוט להוראת קבע חודשית קבועה שתושקע בשוק ההון

- מי שנמצא בבית השקעות שהוא מרוצה ממנו ולא חושב לעבור משם (זוכרים? לא ניתן לנייד את הקופת גמל להשקעה כיום)

- מי שמתכוון להשקיע פחות מ-70,000 ש"ח בשנה

- מי שיש לו הטבה כלשהי דרך ארגון עובדים וכדומה לדמי ניהול

ידעתם שיש לי יש קורס שילמד אתכם להשקיע בשוק ההון?

אם בא לכם להכיר יותר טוב את שוק ההון ולהשקיע בו לבד ולא באופן מנוהל זה הקורס בשבילכם! הקורס מתמקד בלהסביר את מושגי הבסיס שחייבים לדעת בצורה הכי ברורה שיש ובללמד שתי אסטרטגיות השקעה: השקעות במדדים ובמניות ערך. בקורס הצעד הראשון למיליון – איך להרוויח בשוק ההון אני מלמדת את בסיס של השוק ההון עם חלקים פרקטים וצ'ק ליסטים שממש מלמדים אתכם איך להשקיע. הקורס קליל ובעל ערך שיעזור לכם להתחיל לבנות את תיק ההשקעות שלכם ולהשקיע בעצמכם! 25% הנחה לקוראי האתר באמצעות קוד קופון website

כתבה חשובה.

לדעתי האישית, המוצר הזה צעיר ולכן הרגולציה בעניינו עדיין לא מלאה ושלמה, ובמיוחד בכל מה שקשור גם לחילופי שלטון… אני מציע להתאזר בסבלנות והכל יסתדר על מקומו אם נרשה לעצמנו להיות קצת אופטימיים ולסמוך על הרגולטור רחמנא לצלופן.

1. מגבלת 70K בשנה – ממש בחודש שעבר שינו את זה לפי 2, בסביבות ה- 150K.

אז זה כבר לא רלוונטי וזו כבר לא כל כך "מגבלה".

מה גם שלאדם ממוצע, עם שכר ממוצע (10.5K ברוטו בחודש), הפקדה של 5.8K מהנטו בחודש לחסכון לא מהווה שום הגבלה כמעט. זה מעל ל- 50% מהשכר נטו, וכמה ישראלים חוסכים מעל 50% משכר הנטו שלהם?…

זו גם לא מגבלה במיוחד אם מחשיבים את כל מה שקשור לפיזור – לא יהיה חכם במיוחד לשים את רוב הכסף שלך במוצר אחד, במסלול אחד (זאת למרות שאפשר לפצל את הכסף בין מסלולים שונים!) ובבית השקעות אחד.

אז זו לדעתי האישית ממש לא מגבלה.

זה כמו שיאמרו לאדם מן היישוב, אנחנו מגבילים אותך מלנהוג מעל 250 קמ"ש, כשהרכב שלו בקושי מגיע ל- 150 קמ"ש 🙂

דמי ניהול?

אני משלם באינטרגמל 0.35% דמי ניהול מהצבירה לשנה.

בקבוצת 8200 בהלמן אלדובי משלמים 0.3% לשנה.

נכון, לא פשוט להשיג דמי ניהול מהצבירה של מתחת ל- 0.5%, אבל אפשרי בהחלט.

הרוב משלמים בסביבות ה- 0.5% דמי ניהול בשנה (IBI או נכון להיום הלמן אלדובי).

שכל אחד יעשה את השיקול שלו, יתמקח, יתעקש וישים מספיק כסף כדי שיהיה לו כוח מיקוח.

לגבי מקדם הפרישה שבו יחולק הכסף בפרישה – אני מאמין שתוך שנה-שנתיים זה יסתדר וסביר מאוד להניח שזה יהיה מקדם "פנסיוני", כלומר מאוד קרוב לזה הפנסיוני הידוע.

אבל זו רק השערה לא מאומתת שלי. נחכה ונראה.

מיעוט מסלולים?

לדעתי זה ממש לא נכון. בכל חברה יש קרוב ל- 5 מסלולים שונים אם לא יותר.

בחלק מהחברות יש מסלולים פאסיביים עוקבי מדדי מניות ומסלולים פאסיביים עוקבי מדדי אג"ח.

שכל אחד יבחר מה נכון לו בהתאם לאלוקציית תיק ההשקעות שלו.

משקיע יכול לבחור שדווקא קופת הגמל להשקעה שלו תהיה החלק האג"חי (כלומר שדרכה הוא יקנה אג"ח בעקיפין בעצם) ולשים את כל הכסף במסלול אג"חי.

זה לגטימי לגמרי. לא חייב מניות.

מה גם שרשמתי מקודם שאפשר לפצל את הכסף בין מסלולים שונים מה שמעניק גמישות רבה (50% מהכסף על מניות ו- 50% מהכסף על אג"ח נניח)

לגבי העברה של הכספים בקופת הגמל להשקעה (ניוד) בין חברה לחברה – נכון להיום (אוגוסט 2019) זה לא אפשרי… זה מצער מאוד, אבל אני מאמין שבקרוב מאוד זה יסתדר.

נו, אז אם ככה מהן באמת החסרונות של קופ"ג להשקעה שאי אפשר להתחמק מהם?

משניים מהם התעלמת לגמרי 🙂

1. מעבר לדמי הניהול (!!!), וממש כמו במקרה של קרן השתלמות (מה שעושה את זה טיפה פחות נורא), משלמים בנוסף גם דמי ניהול הוצאות השקעות או משהו שכזה.

זו עלות נוספת של בסביבות ה- 0.05% ואפילו עד 0.15% נוספים בשנה.

וכמובן שככל שהצבירה גבוהה יותר זה יותר כסף.

2. במשיכה הכסף כקצבה מעל גיל 60 – ההתייחסות לקופ"ג להשקעה תהיה כמוצר "פנסיוני".

מה שזה אומר בפועל הוא שברגע שמושכים את הכסף כקצבה מחויבים לעשות ביטוח אריכות חיים.

מה שזה לא אומר… נדב טסלר דיבר על זה בבלוג שלו – "פנסיוני".

זו לדעתי הגבלה מוזרה וחובה מוזרה, אבל אולי עוד יבטלו את זה… אני מקווה.

בכל אופן, נכון להיום, תרצה למשוך כקצבה – תהיה מחוייב לעשות ביטוח אריכות חיים.

אבל אמרת שאי אפשר כרגע למשוך את הכסף כקצבה…

בסה"כ, בהתחשב בכל המסביב, קופת גמל להשקעה היא באמת מוצר חסכון מצוין שנדמה לי שמטרתו העיקרית היא להקל על הציבור לחסוך. לעשות לו את הרעיון פשוט יותר.

איך בדיוק?

מעניקים לציבור אפשרות לחסוך דרך מוצר מאוד דומה שמתנהל מאוד דומה ונראה מאוד דומה לקרן השתלמות, שאותה הם כבר מכירים (לפחות שני שליש מהשכירים במשק מכירים).

מזכיר שגם קרן השתלמות היא בעצם קופת גמל.

קל להפקיד את הכסף בעזרת הוראת קבע.

קל להיכנס לאתר האינטרנט ולראות מה ומי בדיוק בלי יותר מדי "סיבוכים".

מקבלים דו"ח מפורט שנתי ורבעוני.

לא מתעסקים עם מס וכל המסביב.

פשוט קל.

תודה רבה ביולוג על ההערות שלך 🙂

1. לא ראיתי בשום מקום ששינו רשמית את המגבלה של ההפקדה. ראיתי שדיברו על זה, אבל כנראה זה תקוע יחד עם כל שאר הרגולציה בנושא הזה.

2. לצערי הרב הנושא של אינטרגמל לא קיים יותר מבחינת דמי הניהול הללו. לפחות לא ללקוחות חדשים. הדמי ניהול ללקוחות חדשים כיום הם 0.9 למסלולים פסיביים, מה שלא משתלם בעליל.

3. המיעוט מסלולים קיים ביחס לקרנות השתלמות. מעבר לכך מכיוון שהמוצר צריך להיות לטווח בינוני ארוך הייתי מצפה שיהיו יותר מסלולי ביניים, לא 30% מניות או 100% מניות. זה נראה לי לא מתאים למוצר.

4. זה אכן מוצר סביר רק שביותר מדי מקומות אני רואה שמתייחסים רק ליתרונות שלו והיה חשוב לי להעלות שיש לו (נכון להיום לפחות) לא מעט חסרונות שצריך להכיר. יותר מדי אנשים ממליצים על קופת גמל להשקעה כמוצר חיסכון באופן אוטומטי לכל אדם שרק רוצה להשקיע ובעיני זה פשוט לא נכון.

הערות: 1. אינטרגמל (מור) מציעים מסלולים פאסיביים בקופג השקעה שלהם (יש לי מסלול שם עוקב י S&P500) ודמי ניהול נמוכים מהשוק.

כאן: https://www.moreinvest.co.il/gemel/%D7%9E%D7%A1%D7%9C%D7%95%D7%9C%D7%99-%D7%A7%D7%95%D7%A4%D7%95%D7%AA-%D7%94%D7%92%D7%9E%D7%9C-%D7%90%D7%99%D7%A0%D7%98%D7%A8%D7%92%D7%9E%D7%9C-%D7%9C%D7%94%D7%A9%D7%A7%D7%A2%D7%94/

2. אכן לא ניתן לנייד קופג בלא מס (למרות שבתי ההשקעות מציגים כאילו זה יתרחש אוטוטו (ואכן ממשרד האוצר השיבו לי לפני שנה שזה בתהליך)

1. אינטרגמל הציעו זאת בעבר בדמי ניהול תחרותיים מאוד של 0.35. מאז הנתון השתנה וכל המסלולים שלהם כולל עוקבי המדד ללקוחות חדשים הם 0.9 , אז למי שהספיק זה מצוין, לכל הלקוחות החדשים זה לא תקף.

2. אכן, זה תקוע הרבה זמן. כל הבלאגן של הבחירות לא עוזר לנושא ואני בספק שזה יהיה מהדברים הראשונים שהממשלה החדשה אם וכאשר כזו תקום תטפל בהם. לכן, זה פשוט בתהליך עדיין.

רוב הדברים שציינת הם לא חסרונות כיוון שהם כנראה יפתרו בחצי שנה הקרובה

קופת גמל אינה משלמת קצבה לכן צריך להעביר לקופה משלמת

הלווואה וניוד ענין של חצי שנה עד שיפתר

דמי ניהול אפשר גם ב0.6 ב70000

עדיף בהרבה על קרנות נאמנות

ובפעם המיליון לא לכולם מתאים ניהול אישי מתי תבינו את זה את ןהסולידית

המוצר קיים כבר כמעט 3 שנים והבעיות האלו קיימות מאז שהוא נוצר. בתקופה בה אין באמת ממשלה מתפקדת, נראה לי שאתה כאן האופטימי לחשוב שזה ייפתר בחצי שנה הקרובה 🙂

דמי ניהול אפשר גם ב-0.5 אם ממש מתעקשים ומתמקחים, אני מסתכלת על ממוצע ועל כמה קל להשיג את הדמי ניהול הללו.

אגב אני לא חושבת שלכולם מתאים ניהול אישי זה בסדר, גם לא לכולם מתאים להשקיע בשוק ההון. אני פשוט אומרת שאם כבר החלטתם ללכת כדאי שתקבלו את התמונה המלאה ותבינו את כל היתרונות וכל החסרונות כי לרוב הם כלל לא ידועים ולא מדברים עליהם והיה חשוב לי להעלות אותם.

מה לגבי חסכון לטווח בינוני, במקום קופות הגמל שפעם היו?

אין שום בעיה להשתמש בקופת גמל להשקעה כחיסכון לטווח בינוני. פשוט אין יתרון משמעותי לכך, זה הכל. אם יש לך אפשרות (לעצמאיים בלבד) בעיני עדיף בהרבה קרן השתלמות או השקעה בתיק השקעות עצמאי.

שלום רב,

היתרון של קופת גמל להשקעה שאפשר לרשום מוטבים, כך הכסף לא כלוא אצל הבנק במקרה של פטירה.

הניתוח של מניות מול אגרות חוב לא מלא.

האגרות חוב מניבות תשואה מאוד יפה בזמן שיש ציפיות להורדות ריבית.

היי ד"ר,

גם בקרן השתלמות ופוליסת חיסכון ניתן לרשום מוטבים.

והניתוח של מניות מול אגרות חוב הוא ממוצע שנתי היסטורי. יש תקופות שבהם מניות יעלו יותר ותקופות שבהן אגח יעלו יותר. אך בממוצע לאורך זמן אלו התשואות.

כתבה מצויינת. סדרת לנו מחשבות האינטואיציה למה לא השקעתי בפלטפורמה זו. תודה

תודה רבה פליפר, שמחה שזה תרם לך 🙂

כשהזכרת את האופציה של קרן השתלמות לעצמאים (והיא בהחלט עדיפה לכל טווח לעומת קופת גמל להשקעה), רק שהיא מוגבלת לעצמאים ולסכום של 18,480 לשנה, נכון להיום (וגם את זה אולי יקצצו)

היי אביב, ההטבות מס בקרן השתלמות אכן מוגבלות לסכום של 18,480, אבל אפשר בהחלט להפקיד מעבר לתקרת המס. כך שאפשר להפקיד בלי לקבל את הטבות המס. מכיוון שרוב האנשים לא באמת ישמרו את הכסף בקופת גמל להשקעה עד הפנסיה וגם לא קורה שום דבר עם קידום מנגנון הפטור ממס לגמל להשקעה זה לא ממש משנה.

תודה רבה על המידע, קראתי את כל הדברים לכאן ולכאן, לא הצלחתי לגבש דעה אודה לעזרתך,

אנחנו זוג בני 30 +4 ילדים, יש לי הבנה בעולם הנדלן והמימון, עוסק בתחום כעובד בנק, אך לא בשוק ההון, חשבתי לסגור בקופת גמל 350 א', באינפיניט הציעו לי במסלול שהוא 40 אחוז מנייתי ו60 אחוז אגח, ואני יכול לקבל הלוואה כנגד הסכום בגרייס לשבע שנים בסביבת ריבית של P-0.5.

כנגד זה חשבתי לקחת הלוואה ואו לסגור שוב באותו מסלול, ולחילופין להשקיע בדירות קטנות להשקעה שאני רוכש באיזורים מתפ]תחים, סביבת תשואה של 7-5 אחוז, עם מימון זול שאני מקבל.

במידה וזה אפשרי גם אני יכול לקחת הלוואות במחיר הכסף לתקופות ארוכות, להזרים אותם לקופת גמל על שמי או בני משפחה ושוב לבצע את הסיבוב הנל , כך לתת לכסף לעבוד עבורי כמהפעמים. אשמח לדעתך המקצועית.

בנצי אני חושבת שהבלבול נובע מחוסר דיוק של המטרה שלך בהשקעת הכספי הללו.

מה בדיוק אתה רוצה להשיג? לכמה זמן הכסף מושקע? האם צריך שהכסף יהיה נזיל או לא? כל השאלות הללו יעזרו לך לסנן את ההשקעות שאינן רלוונטיות ולמצוא את ההשקעה שנכונה באמת עבורך

אני רוצה להגדיל את ההון שלי בעשור , הכסף אינו צריך להיות נזיל, בעיקר המטרה שיהיה ניתן למנף אותו להשקעות נוספות

תודה רבה!

שאלה – האם את חושבת שהתשואה הגבוהה של מרבית קופות גמל להשקעה כיום (דו ספרתית במסלול מנייתי ותשואות מאוד יפות) נחשבת כיתרון?

אני יכולה להגיד שלי יש סכום קטן יחסית שאותו אני מוכנה לסכן בכ50% אך הייתי שמחה לראות ממנו תשואה יפה. אני מתלבטת בין פתיחת תיק מסחר עצמאי שמכיל קרנות מחקות מדדי מניות לפתיחת קופג'לה מנייתית מאחר ונראה שהניהול האקטיבי של קופות הגמל עובד לפחות כרגע בצורה מעולה.. התשואות הן ממש גבוהות..

ואילו כאן ובסולידית מדובר לרוב על אסטרטגיות פאסיביות יותר שמשיגות תשואות קטנות יותר משמעותית.

אך אולי אני מחמיצה משהו. אשמח לשמוע מה דעתך

היי סטונדטית

את לא מחמיצה שום דבר. התשובה היא מאוד ברורה, אף אחד לא יודע מה יהיה בשוק ההון. אף אחד.

לכן לא ניתן לדעת כרגע מראש מה ייתן לך יתרון טוב יותר. מחקרים מראים שסטטיסטית בטווח הארוך (10 שנים ומעלה) מדדים פסיביים עדיפים משמעותית על רוב הקרנות המנוהלות.

היתרון העצום של המדדים הפסיביים מעבר לפשטות הם שאת תמיד משיגה את התשואה הממוצעת בשוק. קרנות מנייתיות, לפעמים ישיגו יותר ולפעמים ישיגו פחות. ברוב המקרים, הקרנות שמרוויחות יותר הן אלו שלוקחות יותר סיכונים וכשהשוק עולה הן מרוויחות יותר אבל כשהשוק יורד הן גם מפסידות יותר.

לכן, את יכולה לנסות לעקוב באופן וירטואלי אחרי שתי האופציות, לחלק את הסכום ולעשות את שתיהן וכדומה

באופן אישי אני חושבת שעדיף להתחיל בניהול אישי כי זה גם ייתן לך הרבה יותר ידע ויכולת התמודדות עם נושא ההשקעות ובעיני ידע על עצמך כמשקיעה ולדעת לנהל את ההשקעות שלך בעצמך שווה המון.

פינגבאק: איך לשלם פחות מס בהשקעות - האופטימית

פינגבאק: השקעות קטנות למתחילים - השקעות מנוהלות בשוק ההון - האופטימית

הרבה זמן לא כתבו כאן ואולי יש כבר בלוג תיקון.

כיום יש בקופות הגמל להשקעה גם מסלולים עוקבי מדדים. לא הצלחתי (עדין) לבדוק אם דמי הניהול נמוכים יותר….

זה תלוי בחברה וביכולת המיקוח שלך

כנראה שבשביל הוראת קבע של 300 שקל בחודש לא יעשו הנחה בדמי ניהול אבל אם שמים את המקסימום או יותר מקופה אחת אז לרוב כן מוכנים לבוא לקראתכם בדמי הניהול. במקרה זה, זה יותר עניין של מיקוח מאשר המסלול לצערי

לדעתי תמיד צריך להשוות בין קופת גמל, פוליסת חיסכון וקרן השתלמות או אפיקים אחרים.

ולהבין מה הצורך של החוסך. למשל בקופת גמל מעבר בין קופה לקופה אינו נחשב אירוע מס. לעומת זאת פוליסת חיסכון מאפשרת להפקיד ללא תקרה אבל כן ירשם אירוע מס אם נרצה לעבור מסלול.

אם תרצה לעבור חברה אחרת בפוליסת חיסכון, גם אז יהיה אירוע מס